Камеральные проверки по НДС

Камеральная проверка НДС — это проверка налоговыми инспекторами правильности исчисления и уплаты НДС на основе декларации по налогу и документов, которые налогоплательщик сдал в инспекцию, а также документов, которые имеются у налоговиков.

Сроки камеральной проверки НДС

Порядок проведения проверки установлен статьей 88 НК РФ.

Камеральная проверка НДС начинается после того, как в налоговую представлена декларация. Для начала проверки не требуется какого-либо специального решения руководителя налогового органа или разрешения налогоплательщика. Уведомление о начале проверки налогоплательщику не направляется.

С 1 января 2015 года налогоплательщики получили возможность подавать декларацию НДС на 5 дней позже.

- Срок сдачи декларации по НДС — 25-е число месяца, наступившего за налоговым периодом, который истек (п. 5 ст. 174 НК РФ).

- Срок камеральной проверки НДС составляет 3 месяца со дня представления налоговой декларации (п. 2 ст. 88 НК РФ).

Порядок проведения камеральной проверки НДС

Если в ходе камералки выявлены ошибки, расхождения или несоответствие сведений, налоговики направляют налогоплательщику требование представить пояснения и/или внести исправления в декларацию (п. 3 ст. 88 НК РФ).

Пояснения к декларации можно представить в письменном виде лично, почтовым отправлением либо через интернет с использованием электронной подписи. Пояснения необходимо представить в течение 5 рабочих дней со дня получения требования о представлении пояснений (п. 3 ст. 88 НК РФ).

Если в декларацию необходимо внести изменения, подается уточненка.

Если в ходе камеральной проверки НДС нарушения не выявлены, проверка автоматически завершается. Налогоплательщику об отсутствии нарушений и окончании проверки не сообщают.

Если на проверке выявлены нарушения:

- в течение 10 рабочих дней с момента завершения проверки составляется акт камеральной проверки (ст.100 НК РФ);

- акт не позднее 5 рабочих дней с даты составления вручается налогоплательщику;

- налогоплательщик в течение 1 месяца вправе подать возражения на акт камеральной проверки;

- в течение 10 рабочих дней после окончания срока представления возражений руководитель налогового органа обязан рассмотреть материалы проверки, возражения налогоплательщика, и вынести решение о привлечении либо об отказе в привлечении к ответственности за совершение налогового правонарушения.

Налоговый орган обязан уведомить налогоплательщика о времени и месте рассмотрения материалов проверки.

В отдельных случаях руководитель может принять решение о продлении срока рассмотрения материалов проверки (не более одного месяца) и проведении дополнительных мероприятий налогового контроля.

Как изменились камеральные проверки по НДС

Инспекторы с 2015 года получают в декларациях по НДС данные о каждом счете-фактуре. И на проверке программа сравнивает данные продавцов и покупателей. Налоговики предсказывали, что с новыми проверками доначисления начнут расти.

Расскажем, что изменилось спустя год после начала первых камеральных проверок расширенных деклараций.

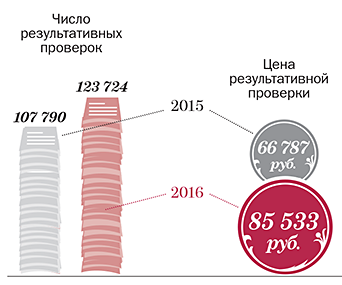

По итогам 2015 года доначисления на камералках вопреки ожиданиям почти не выросли (+8%). Но в первом квартале 2016 года проверки по НДС подорожали почти на 30 процентов (см. диаграмму). Это мы узнали из внутренней статистики ФНС.

Источник: внутренние данные ФНС России за первые кварталы 2015–2016 годов

Инспекторы говорят, что возможность автоматически сопоставить счета-фактуры им помогает. Если раньше проверяли наобум, то сейчас программа задает направления. Но рост доначислений связан в том числе и с повышением цен. Все дорожает, растут суммы налогов, а вслед за ними и доначисления.

Кроме того, в июле 2016 года налоговики объявили, что открыли охоту на печати в тумбочке. Так в ФНС называют технические компании, с помощью которых минимизируют НДС. Они создают много налоговых разрывов, то есть сделок, где покупатель заявил вычеты, а продавец не отразил реализацию.

Найти печать в тумбочке инспекторам не составляет труда. Программа ФНС делит по секретным критериям все декларации по НДС на три зоны риска: красную, желтую, зеленую. Раньше так раскрашивали только декларации с возмещением, с 2016 года — все декларации по НДС. Отчетность однодневок попадает в красную зону, и сразу видно, кто с ними работает.

Самим однодневкам проверки не грозят. Но программа налоговиков строит схему связей и вычисляет, вокруг какой компании скапливаются однодневки. Это возможный выгодоприобретатель. Ему и захотят назначить выездную проверку.

Цель ФНС — сократить использование технических компаний. С возмещением это удавалось: число компаний в красной зоне по стране снизилось с 1500 до 70 за квартал. Теперь на три группы делят все декларации по НДС, и в красную зону попали уже 52 тыс. организаций на общем режиме. Это самые опасные контрагенты. Если налоговики вызовут на комиссию и предложат отказаться от рискованного контрагента, безопаснее прислушаться. Иначе возможна выездная проверка.

С новыми камеральными проверками надежность поставщиков стала еще важнее. Но не обязательно проверять каждого контрагента от и до. Налоговики признались, что отрабатывают не более 20 процентов самых крупных расхождений по суммам между продавцами и покупателями. На эти расхождения приходится 85 процентов вычетов. Поэтому достаточно убедиться в добросовестности основных поставщиков.

Как отменяют доначисления на камеральных проверках НДС

В спорах после камералок по НДС работают прежние аргументы. Если ваш поставщик не отчитался по НДС, доначисления очень вероятны. Но судей мало волнует, нашел счет-фактура себе пару в базе ФНС или нет. Нужно доказать фиктивность сделки. Ни одна программа не сделает это за инспекторов. Они должны провести допросы, осмотры, экспертизу подписей. Иначе в суде компания выиграет.

Типичная ситуация: покупатель отразил операцию, а поставщик нет. Инспекторы его изучают, находят признаки однодневки: массовый руководитель, отсутствие по юридическому адресу, частая миграция и пр. Видят, что подписи на счетах-фактурах не совпадают с автографами руководителя контрагента. По этим косвенным признакам покупателю доначисляют налог.

Суды занимают четкую позицию — компания имеет право на вычеты независимо от того, отчитался ли поставщик по НДС, заплатил налог или нет. Если инспекторы не опровергли реальность поставки, не доказали взаимозависимость контрагентов — у компании высокие шансы в споре.

По части сомнительных подписей есть два аргумента.

- нужна экспертиза. Если ее не было, то вывод инспекции о подделке безосновательный.

- неизвестные подписи на счетах-фактурах сами по себе еще не говорят о необоснованной налоговой выгоде.

Ссылка на постановление Президиума ВАС РФ от 20.04.2010 № 18162/09 по-прежнему помогает компаниям (решения арбитражных судов Волгоградской области от 19.05.2016 № А12-434/2016, Омской области от 13.05.2016 № А46-2282/2016).

Мифы о камеральных проверках НДС

Расхождения, которые содержит декларация по НДС, вычисляет автоматическая система. Для работы с ней у налоговиков есть специальная программа, которая высылает компаниям требования. Все происходит автоматически, поэтому об опасностях, которые таит камеральная проверка НДС, налогоплательщики уже обмениваются мифами. Мы их развенчаем. И расскажем, когда пояснения к отчетности на руку компании.

Декларация по НДС 2016 и поставщик, который не заплатил налог. Миф гласит: инспекторы снимут вычеты по НДС, если поставщик не заплатил налог.

Налоговики будут, первым делом, запрашивать пояснения к отчетности. Система, которой оснащена камеральная проверка, просигнализирует инспекции обо всех операциях, по которым есть вычеты по НДС, но налог бюджет так и не получил. Система будет выявлять расхождения в декларации по НДС 2016. Будут сверены реквизиты, которые поименованы в декларациях сторон договора. И не исключено, что разница возникла именно из-за подобных ошибок в реквизитах.

Инспекция запросит пояснения к отчетности до того, как камеральная проверка по НДС будет закончена. Если поставщик и правда не перечислил НДС, вычеты, скорее всего, снимут. Можно пойти в суд и доказать, что это незаконно. Неправомерные действия поставщика еще не означают, что компания должна лишаться вычетов: постановление Федерального арбитражного суда Московского округа от 24.01.2014 № Ф05-16447/2013).

Декларация по НДС и расхождения. Миф гласит: любые расхождения в декларации по НДС означают выездную ревизию, и камеральная проверка НДС навлечет на компанию серьезные проблемы.

Инспекторы будут назначать выезные проверки только по серьезным сделкам крупных компаний. Предположим, у организациии оборот — 200 млн рублей. В операциях на 170 млн рублей заявлены вычеты. Но от поставщиков бюджет НДС не дождался. Вот тогда выездная проверка вероятна. Но если сделок, по которым поставщики не заплатили НДС, всего тысяч на 100, налоговики маловероятно пойдут с выездной проверкой.

Декларация по НДС и суммы копеек. Миф гласит: расхождения в копейках, которые обнаружила камеральная проверка НДС, приведут к отказу в вычете.

При сверке с контрагентами программа инспекторов заметит, что есть расхождения в суммах копеек. Но требование сформировано не будет, если вычет меньше, чем налог у поставщика. Уточненная декларация понадобится, если ошибка привела к занижению налога. Но на рубль или больше. Уточненка не требуется из-за копеечных расхождений. Достаточно предоставить пояснения к отчетности.

Камеральная проверка НДС и осмотры. Миф гласит: инспекторы назначат осмотр при любых проблемах во время ревизии.

Инспекторы вправе прийти на осмотр во время камералки, если камералка по НДС обнаружит расхождения в отчетности (п. 8, 8.1 ст. 88, ст. 92 НК РФ). Но на это обязательно должен выписать мотивированное постновление руководитель ИФНС. Или его заместитель. Инспекторы приходят с осмотрами, если считают, что сделки фиктивные. Например, хотят проверить склад.

Пояснения на камеральной проверке НДС

На камералках НДС налоговики запрашивают пояснения, если не находят в декларации поставщика счет-фактуру, по которой покупатель заявил вычет. Такие расхождения возникают по двум причинам:

- из-за ошибочных кодов операций по НДС;

- покупатель перенес вычеты.

Об этом нам рассказали наши читатели.

На камеральной проверке НДС выявлены ошибки в кодах операций

Инспекторы запросят пояснения, если поставщик зарегистрирует счет-фактуру с кодом 26, а покупатель — с кодом 01. Такие правила проверки были и раньше, но теперь ФНС официально их закрепила в письме от 20.09.2016 № СД-4-3/17657.

Оксана Костылева, главный бухгалтер ООО Химтек-Инжиниринг, г. Челябинск:

В августе покупатель сообщил, что налоговая у него требует пояснения по нашим счетам-фактурам. Якобы мы не зарегистрировали эти документы в книге продаж. Стали разбираться. Оказалось, при обновлении программы сбились настройки. И эта операция попала в книгу продаж с кодом 26 вместо 01.

Налоговики требуют пояснения обычно у обеих сторон сделки. Если ошибся поставщик, то он и подтвердит ошибку либо сообщит в пояснениях о неточности, либо сдаст уточненку. Покупателю достаточно пояснить, что он купил товар и обоснованно заявил вычет.

ОБРАЗЕЦ пояснений на камеральной проверке НДС (ошибки в кодах операций)

Общество с ограниченной ответственностью Компания

ИНН 7701025478, КПП 770101001, ОГРН 1045012461022

г. Москва, ул. Басманная, д. 25

Руководителю ИФНС России № 1

Исх. № 1 от 10.11.16

В ответ на полученное требование о представлении пояснений от 07.11.2016 № 4-978 ООО Компания сообщает следующее.

В требовании сказано, что ООО Компания заявило в декларации за третий квартал вычет по счету-фактуре от 12.09.2016 № 20013, который АО Поставщик не зарегистрировал в книге продаж за тот же период.

Данный счет-фактуру ООО Компания получило от АО Поставщик в связи с приобретением товара и отразило в книге покупок с кодом 01. ООО Компания заявило вычет по вышеуказанному счету-фактуре на основании п. 1 ст. 172 НК РФ.

Ошибку в декларации по НДС за 3 квартал 2016 года допустил АО Поставщик, который зарегистрировал данный счет-фактуру с кодом операции 26.

Приложение: письмо АО Поставщик от 08.11.2016.

Генеральный директор Астахов И. И. Астахов

Скачать Образец пояснения к декларации по НДС можно по ссылке в конце статьи.

Даже если поставщик сдал уточенку, представьте пояснения в течение пяти рабочих дней. Иначе есть риск, что инспекторы посчитают сделку фиктивной и снимут вычеты.

Покупатель может запросить у поставщика письмо о том, что он признает свою ошибку. Это письмо приложите к ответу. Оно докажет, что компания законно заявила вычет.

Перенос вычета — пояснения на камеральной проверке НДС

При переносе вычета на последующие кварталы инспекторы тоже требуют пояснения.

Валентина Заикина, главный бухгалтер РА Манускрипт, г. Москва:

В сентябре инспекция потребовала пояснить расхождения или исключить из декларации за второй квартал вычет, потому что поставщик не показал счет-фактуру в книге продаж. Оказалось, что поставщик зарегистрировал операцию в первом квартале.

Компания получила требование, потому что перенесла вычет на другой квартал. Налоговый кодекс прямо разрешает это делать, компания вправе заявить вычет в течение трех лет (п. 1.1 ст. 172 НК РФ). Поэтому так и сообщите инспекторам, что ошибок в декларации нет, а компания воспользовалась правом заявить вычет в более позднем периоде. На всякий случай можно запросить у поставщика выписку из книги продаж и ее копию приложить к пояснениям.

ОБРАЗЕЦ пояснений на камеральной проверке НДС (перенос вычета)

Общество с ограниченной ответственностью Компания

ИНН 7701025478, КПП 770101001, ОГРН 1045012461022

г. Москва, ул. Басманная, д. 25

Руководителю ИФНС России № 1

Исх. № 1 от 10.11.16

В ответ на полученное требование о представлении пояснений от 07.11.2016 № 4-978 ООО Компания сообщает следующее.

В требовании сказано, что в третьем квартале ООО Компания заявило вычет по счету-фактуре от 04.07.2016 № 20013, который АО Поставщик не зарегистрировало в книге продаж за тот же период.

По договору купли-продажи от 28.06.2016 № 54-АР ООО Компания приобрело товар у АО Поставщик.

АО Поставщик отразил данную операцию в книге продаж за второй квартал 2016 года.

ООО Компания воспользовалось правом перенести вычет, которое дает пункт 1.1 статьи 172 НК РФ. По данному счету-фактуре компания заявила вычет в третьем квартале 2016 года.

Приложение: выписка из книги продаж АО Поставщик прилагаем.

Генеральный директор Астахов И. И. Астахов

Скачать Образец пояснения к декларации по НДС можно по ссылке в конце статьи.

Инспекторы вправе снять вычеты, если компания их заявила за пределами трех лет. В таком случае вместо пояснений сразу сдайте уточненку.

Свяжитесь с поставщиком, чтобы выяснить, исчислил ли он НДС и в каком периоде. На всякий случай можно запросить выписку из книги продаж и приложить ее к ответу.

Требования по НДС на камеральной проверке

На проверке одной декларации компаниям порой поступают требования одно за другим.

Мы спросили в отделах инспекций, сколько всего налоговых требований по налогу может прийти на одной камералке.

ИФНС по г. Петрозаводску, (8142) 71-03-09 :

— Требований может быть сколько угодно. Хоть каждый день и в день не по одному. У нас требования посылают не только инспекторы, но и программа.

ИФНС по Центральному району г. Волгограда, (8442) 23-11-61 :

— Пока все не исправите, будут приходить требования налоговой по НДС. Все сразу мы прислать не можем, это автоматические требования, мы их не контролируем.

ИФНС по г. Сыктывкару, (8212) 25-71-50 :

— Проверка длится три месяца. Открываются новые обстоятельства, приходит следующее сообщение. К сожалению, это нормально.

Налоговики направят компании два требования, если найдут расхождения в разных разделах декларации по НДС. На каждое требование надо направить квитанцию и отдельные пояснения. Об этом предупредила ФНС в письме от 07.11.2016 № ЕД-4-15/20890.

ФНС использует программу АСК НДС-2, которая проверяет цепочку контрагентов. Программа сопоставляет исчисленный налог и вычеты в отчетности покупателей и поставщиков. Когда в цепочке есть расхождения, программа автоматически формирует требование.

Если программа нашла разницы с контрагентом в разделах 8 и 9 декларации, то компания получит одновременно два запроса. Один — о расхождениях в разделе 8, которые содержат сведения из книги покупок. Другой — о нестыковках в разделе 9, которые содержат сведения из книги продаж. Прежде инспекция высылала требования друг за другом.

Если компания получила два требования, уведомите инспекторов, что получили документы. Для этого направьте через интернет квитанции на каждый запрос. Это надо сделать в течение шести рабочих дней (п. 6 ст. 6.1, п. 5.1 ст. 23 НК РФ). За опоздание инспекторы не оштрафуют, но через 10 рабочих дней могут заблокировать счет компании (подп. 2 п. 3 ст. 76 НК РФ).

Дальнейшие действия зависят от того, повлияла ли ошибка на сумму налога. Одни ошибки достаточно пояснить, при других — сдать уточненку.

Ошибка не повлияла на сумму НДС. Представьте отдельные пояснения на каждое требование. Ответ подготовьте в течение пяти рабочих дней. Срок считайте со дня, следующего за датой, когда инспекторы отправили запрос через интернет. Есть два варианта, как составить пояснения.

Первый — ответить в свободной форме. Второй вариант — заполнить таблицу по образцу из письма ФНС России от 07.04.15 № ЕД-4-15/5752. В первой строке таблицы компании записывают сведения из декларации, которые не сходятся с контрагентом, а во второй — верные данные. Например, правильный номер счета-фактуры.

Инспекторы высылают требование и поставщику, и покупателю. Если покупатель получил запрос, это не всегда значит, что он ошибся. Возможно, неверные данные перенес в отчетность контрагент. Тогда достаточно подтвердить, что в декларации все верно.

Из-за ошибки компания занизила НДС. Уточните декларацию, если из-за ошибки компания занизила налог (п. 1 ст. 81 НК РФ). Перед уточненкой доплатите налог и пени (подп. 1 п. 4 ст. 81 НК РФ). Иначе есть риск, что инспекторы оштрафуют компанию. Отбиться от штрафа получится только в суде (постановления арбитражных судов Московского округа от 24.05.2016 № Ф05-6317/2016, Северо-Западного округа от 29.01.2016 № А56-10090/2015).

Поясните ошибки в декларации, если…

- перепутали в разделе 8 код операции, например 26 вместо 01;

- поменяли местами цифры в номере счета-фактуры, например 15001 вместо 15010;

- зарегистрировали счет-фактуру с латинской буквой N в номере, а поставщик записал номер с русской буквой Н;

- ошиблись в реквизитах в ИНН и КПП поставщика.

- дважды включили счет-фактуру в раздел 8;

- заявили вычет в декларации раньше, чем оприходовали товар;

- ошиблись в сумме вычета, когда регистрировали счет-фактуру в книге покупок;

- перенесли вычеты, право на которые возникло более трех лет назад.

Камеральные проверки НДС. Ответы на вопросы

Вправе ли инспекторы продлить камеральную проверку, если не уложатся в трехмесячный срок?

С 1 квартала 2015 года надо сдавать новую расширенную декларацию по НДС. В нее включаются данные обо всех выставленных и полученных счетах-фактурах . Но срок камеральной проверки по НДС не изменился.

На камералку по НДС у налоговиков есть три месяца со дня сдачи декларации. Продлевать этот срок они не вправе. В Налоговом кодексе РФ не предусмотрена такая возможность.

Это значит, что за пределами срока проверки инспекторы не вправе требовать документы, если увидят расхождения в отчетности компании и контрагентов?

Да, не вправе. Требование о представлении документов налоговики могут направлять только в пределах срока камеральной проверки — в течение трех месяцев с даты передачи декларации (п. 2 ст. 88 НК РФ). Это подтвердил Пленум ВАС РФ(п. 27 постановления от 30.07.2013 № 57).

Документы, запрошенные за пределами этого срока, налоговики не вправе учитывать при рассмотрении материалов проверки (п. 4 ст. 101 НК РФ). Исключение — ситуация, когда по результатам проверки руководитель инспекции назначил дополнительные мероприятия налогового контроля, в том числе запрос документов (п. 6 ст. 101 НК РФ).

Вправе ли налоговики заблокировать счет, если с опозданием отправить им квитанцию о получении электронного требования?

Только если компания вообще не отправит квитанцию.

Вправе ли налоговики продлить камералку, чтобы затребовать документы?

Что будет, если сдать декларацию без новых разделов 8 и 9?

Декларация будет считаться несданной.

В декларацию по НДС нужно включать разделы 8 и 9 с данными книги продаж и книги покупок. Если компания не успевает сформировать эти разделы, можно включить в отчет только разделы 1–7?

Нет. Разделы 8 и 9 предназначены для перекрестного встречного сопоставления информации, полученной от налогоплательщика и его контрагентов. При выявлении нестыковок инспекторы вправе запросить документы. Из этого можно сделать вывод, что подача неполной декларации препятствует камеральной проверке и фактически означает, что отчетность не представлена.

Кроме того, если компания не отразит в декларации данные книги продаж, это негативно отразится на работе с контрагентами. Инспекторы будут запрашивать пояснения у покупателей, почему они заявили вычеты по счетам-фактурам, по которым поставщик не начислил НДС. И в дальнейшем покупатели постараются найти более безопасных поставщиков.

По новым правилам компании должны направлять налоговикам квитанции о получении из инспекции электронного требования. На это отводится шесть рабочих дней с даты отправки требования инспекторами. Вправе ли налоговики заблокировать счет компании, которая отправит квитанцию с опозданием?

Инспекция имеет право заблокировать счет только при условии, что компания вообще не отправила квитанцию. Другое дело, если квитанцию отправили, но с опозданием. Например, через десять рабочих дней. В этом случае блокировка незаконна. Это следует из того факта, что передача квитанции, пусть и с нарушением срока, является основанием для отмены блокировки счета (п. 3.1 ст. 76 НК РФ).

С 1 июля 2015 года вступили в силу поправки, связанные с использованием сервиса Личный кабинет налогоплательщика на сайте nalog.ru. Смогут ли компании сдавать через личный кабинет налоговые декларации?

Нет, компании не смогут. Отправлять такие документы через личный кабинет вправе только физические лица, за исключением предпринимателей, нотариусов и адвокатов (п. 2 ст. 11.2 НК РФ).

Отправлять декларации через личный кабинет вправе только физические лица.

C 1 июля 2015 года компании прикладывают к передаваемым документам опись по унифицированной форме. В каком формате ее сдавать — электронном или бумажном?

В том же, что и сами документы. Например, если организация отправляет документы по интернету, то и опись должна быть электронной. Но не исключено, что компаниям, которые сдают документы на бумаге, тоже разрешат сдавать опись в электронном виде.

Если налоговики затребуют документы по самой компании, то за отсутствие описи возможен штраф в размере 200 руб. (п. 1 ст. 126 НК РФ). Если запрошены документы по контрагенту в рамках встречки, то штраф составит 10 000 руб. (п. 2 ст. 126 НК РФ).

На вопросы ответил Сергей Тараканов.

Сергей Тараканов — в 1998 году окончил Современный гуманитарный институт, бакалавр юриспруденции. До 2003 года возглавлял юридические службы нескольких частных компаний.

В налоговых органах работает с 2003 года. Начинал консультантом Управления крупнейших налогоплательщиков МНС России. В настоящее время заместитель начальника отдела Контрольного управления ФНС России.

Есть вопрос? Наши эксперты помогут за 24 часа! Получить ответ Новое