4-ФСС за 4 квартал 2016 года: форма, порядок, образец заполнения

Кто и куда должен сдать 4-ФСС за 4 квартал 2016 года

4-ФСС за 4 квартал 2016 года сдают все организации и их обособленные подразделения, а также предприниматели, которые выплачивали вознаграждения наемным работникам. Подразделения подают 4-ФСС за тех сотрудников, которые получали вознаграждения за работу в этих офисах.

4-ФСС за 4 квартал 2016 года надо сдать на всех сотрудников, для которых работодатель является страхователем, в том числе и на работающих по гражданско-правовым договорам.

Не сдавать расчет могут лишь ИП без работников. Они не признаются страхователями.

4-ФСС за 4 квартал 2016 года, в том числе и уточненные расчеты за периоды до 2016 года, необходимо сдать в тот фонд, в котором компания сейчас состоит на учете.

За 2016 год надо представить расчет в электронном виде, если среднесписочная численность работников компании за предшествующий год больше 25 человек (ч. 10 ст. 15 Федерального закона от 24.07.2009 № 212-ФЗ). Работодатели, у которых трудятся менее 25 человек вправе сдать расчет любым способом — на бумаге или электронно.

Напомним, с отчетности за 1 квартал 2018 года расчет по взносам в ПФР, ФОМС и ФСС станет единым. Форму утвердила ФНС приказом от 10.10.2016 № ММВ-7-11/[email protected] Сдавать расчет надо будет по итогам каждого отчетного периода в ИФНС. В новом расчете страхователи будут отражать только начисленные взносы, уплаченных сумм в нем нет. Также в расчете не надо записывать задолженность компании или фонда. Все остатки налоговики увидят в карточке расчетов с бюджетом.

Расходы на пособия в новом расчете проверит ФСС. В ФСС компании будут отчитываться только по взносам на травматизм в прежние сроки. Форма уже готова (приказ ФСС РФ от 26.09.2016 № 381).

Уточненки за периоды до 2018 года надо подавать в фонд по старой форме (ст. 23 Федерального закона от 03.07.2016 № 250-ФЗ). Проверять их будет ФСС, а результаты передаст налоговикам. Инспекторы скорректируют данные в карточке расчетов с бюджетом.

Актуальные статьи по теме:

Срок сдачи 4-ФСС за 4 квартал 2016 года

Срок представления 4-ФСС за прошлый год зависит от способа представления отчетности – в бумажном или электронном виде.

4-ФСС за 2016 год компаниям предстоит сдать на бумаге не позднее 20 января 2018 года (пятница). А вот для подачи электронного расчета времени больше: крайний срок — 25 января 2018 года (среда).

Между тем, не стоит подавать 4-ФСС за день-два до крайнего срока. Во всех регионах специалисты фондов рекомендуют отчитаться пораньше. Оптимально сдать расчет за неделю до последнего дня. Если в расчете обнаружатся ошибки, то у компании будет время все исправить и сдать расчет повторно.

Форма и состав 4-ФСС за 4 квартал 2016 года

Форма 4-ФСС за 2016 год и порядок в соответствии, с которым нужно заполнять годовой расчет, утверждены приказом ФСС от 26.02.2015 № 59 (в ред. приказа ФСС от 04.07.2016 № 260).

Расчет состоит из двух разделов, каждый из которых включает несколько таблиц.

Раздел 1 расчета 4-ФСС за 2016 год включает в себя пять таблиц. В нем работодатель показывает сведения для расчета страховых взносов на случай временной нетрудоспособности и в связи с материнством, а также сами суммы больничных, детских пособий и других выплат.

В разделе 2 шесть таблиц, в которых компании показывают базу, тарифы и состояние взаиморасчетов с ФСС по взносам на страхование от несчастных случаев на производстве и профзаболеваний.

Рассмотрим более подробно порядок и последовательность заполнения разделов 4-ФСС за 2016 год.

Как заполнить 4-ФСС за 4 квартал 2016 года

Для всех работодателей в составе 4-ФСС за 2016 год в обязательном порядке нужно заполнить титульный лист, а также пять таблиц: 1, 3, 6, 7, 10.

Таблица 1. Обязательные к заполнению таблицы 4-ФСС

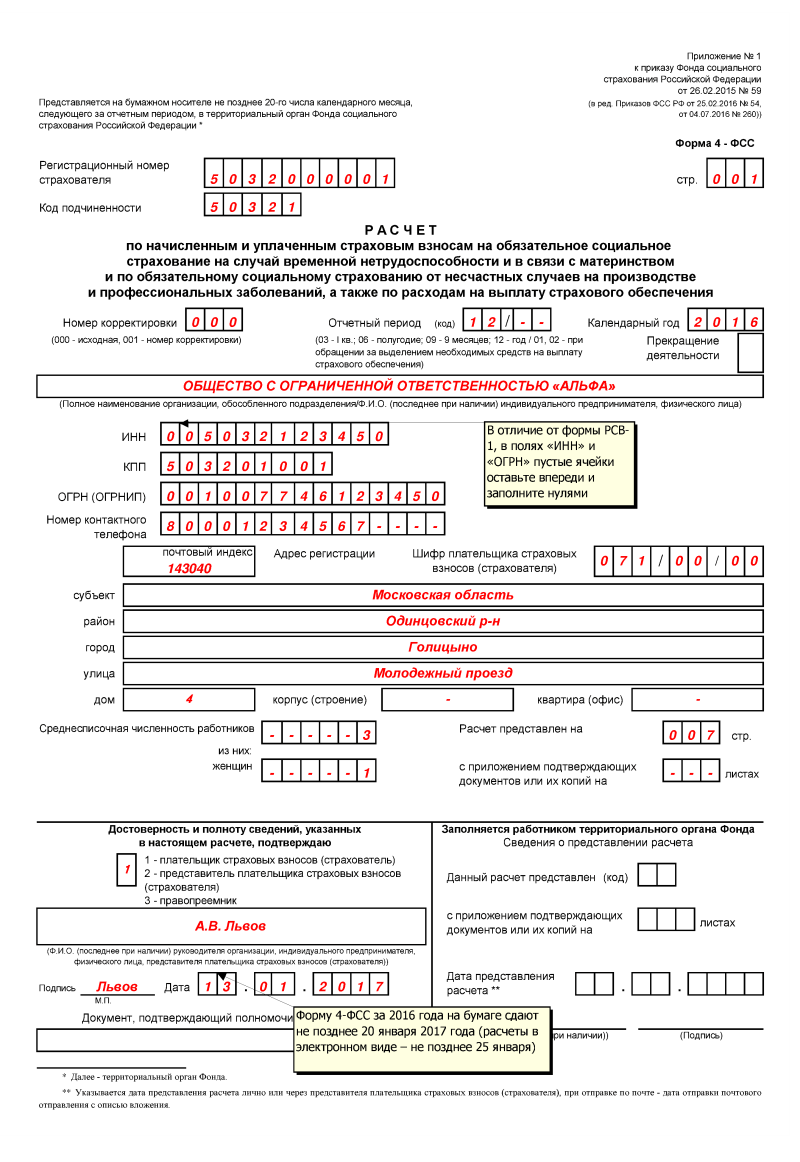

Титульный лист 4-ФСС за 2016 год

Заполнения расчета 4-ФСС следует начать с титульного листа. Титульный лист формы 4-ФСС за 2016 год обязателен для заполнения семи работодателями (п. 2 Порядка утв. приказом ФСС от 26.02.2015 № 59). Страхователи должны заполнить его целиком, за исключением подраздела «Заполняется работником территориального органа Фонда».

В поле «Среднесписочная численность работников» надо заполнять по методике Росстата. Значит, при расчете не учитывать женщин, которые находятся в декрете и отпуске по уходу за ребенком. Их также не надо заполнять в поле «из них: женщин». В прежней форме декретниц надо было учесть. Среднесписочную численность указать работающих нужно сотрудников на 31 декабря 2016 года. В титульный лист не включает сведения о численности инвалидов и работников, занятых на вредных производствах. Фонд перенес эти сведения в раздел 2.

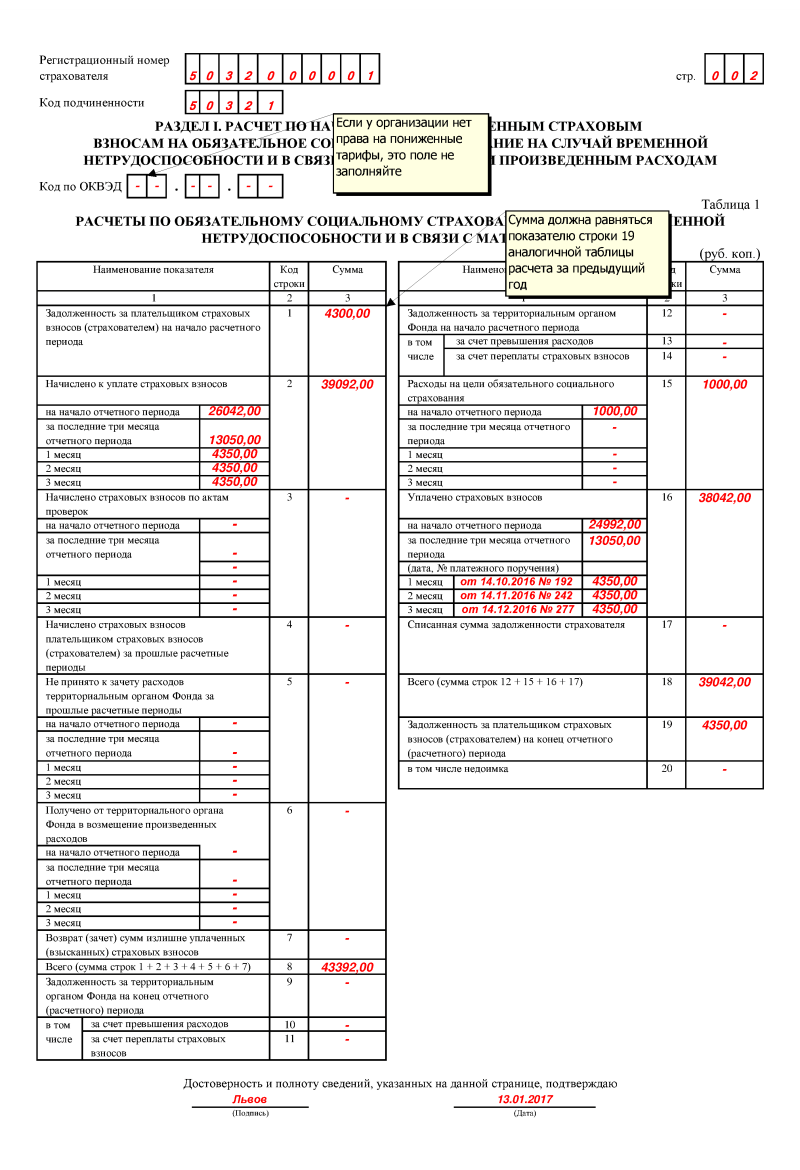

В таблице 1 4-ФСС за 2016 год надо показать суммы начисленных и уплаченных взносов на случай временной нетрудоспособности и в связи с материнством, а также рассчитать сумму долга или переплаты по взносам.

В таблице 1 расчета следует указать все взаиморасчеты с фондом. В том числе, недоимку по состоянию на 1 января 2016 года. Данный показатель должен равняться показателю строки 19 за 2015 год. Он не изменяется в течение всего календарного года.

В строках «На начало отчетного периода» из графы 1 укажите показатели на 1 октября 2016 года. Они должны совпадать с соответствующими данными из графы 3 отчета за 9 месяцев 2016 года. Суммы, которые ФСС не принял к зачету по актам проверок, отразите в строке 5 таблицы 1 расчета 4-ФСС (п. 7.6 приложения 2 к приказу ФСС РФ от 26.02.2015 № 59).

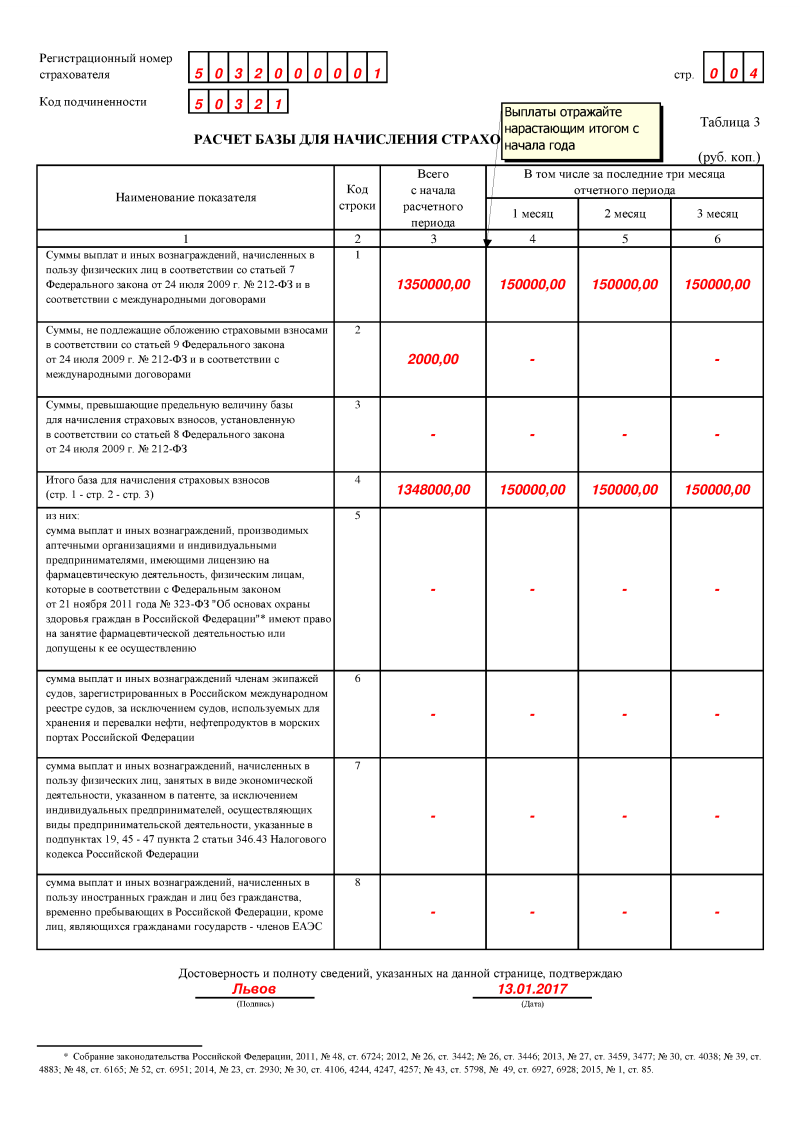

В таблице 3 компания показывает базу, облагаемую страховыми взносами. То есть работодатель показывает сведения о всех выплатах работникам, причем и те, на которые начисляются и не начисляются страховые взносы. Суммарная величина всех выплат показывается по строке 1. В столбец 3 записывают итоговые суммы с января 2016 года. В столбцах 4-6 выплаты за октябрь ноябрь и декабрь отражаются помесячно.

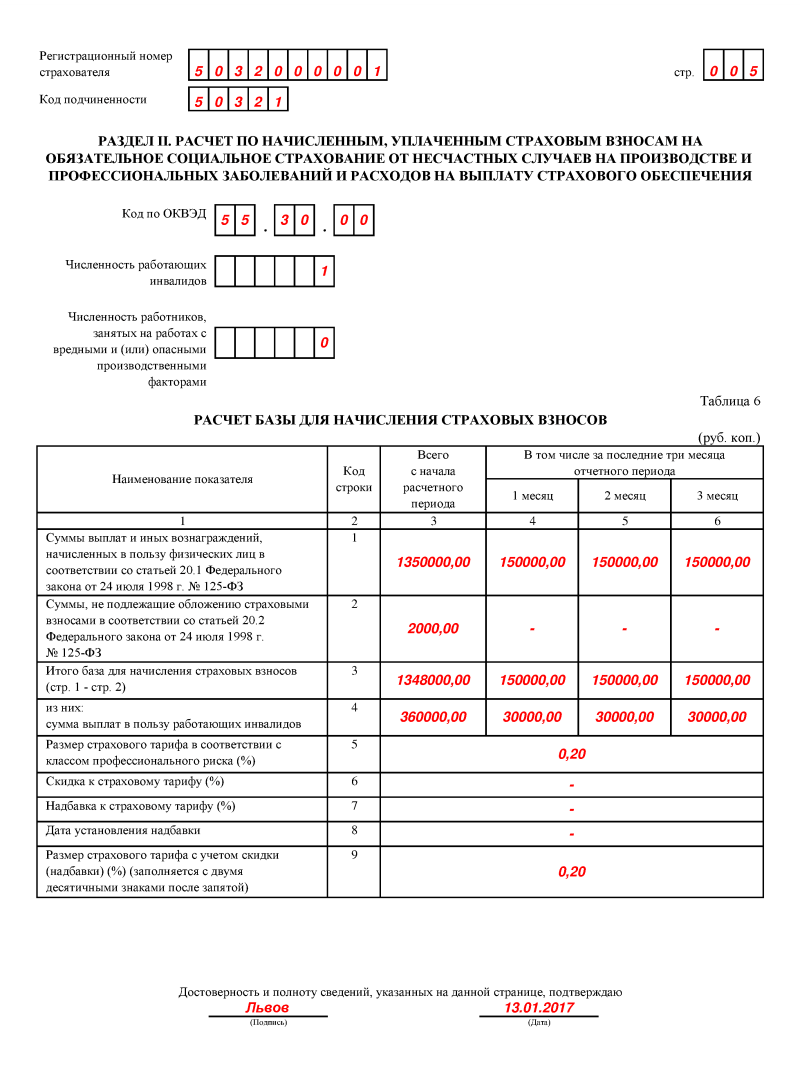

Таблица 6 называется «Расчет базы для начисления страховых взносов». В ней надо записать суммы выплат в пользу работников, облагаемые и необлагаемые. Они отражаются нарастающим итогом с начала 2016 года.

Прежде всего в строке 1 надо записать общую сумму выплат, облагаемых страховыми взносами с начала 2016 года, а также отдельно — за октябрь, ноябрь и декабрь 2016 года.

В строке 2 — выплаты, освобожденные от страховых взносов, например разовые премии к юбилею, празднику, единовременную материальную помощь на лечение, переезд компенсация за задержку зарплаты и т. д.

В строке 3 надо записать разницу между строками 1 и 2. Это и будет база для начисления страховых взносов.

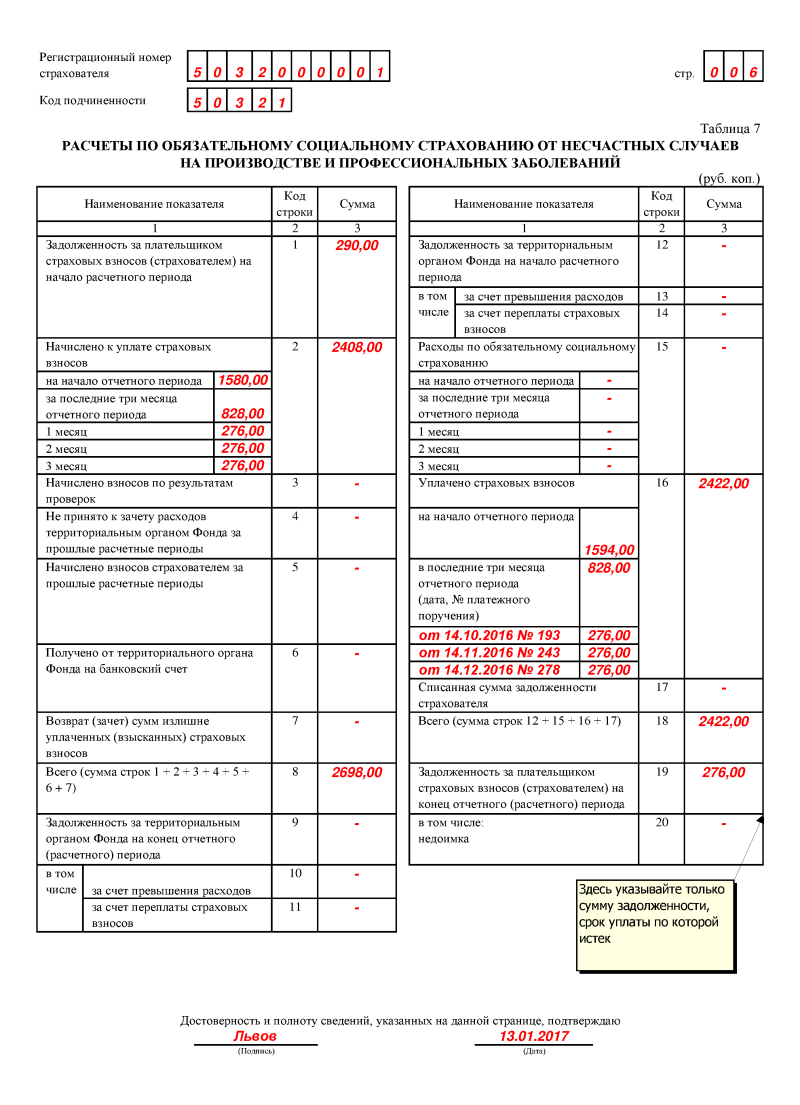

Таблицу 7 4-ФСС за 2016 год заполняют все страхователи на основании данных бухгалтерского учета. В таблице 7 работодатель делает расчет страховых взносов в связи с несчастными случаям на производстве и профессиональными заболеваниям. Расчет и заполнение таблицы аналогичны расчету и заполнению таблицы 1. В расчете компания показывает следующие данные:

- облагаемая база за отчетный период;

- суммы начисленных и уплаченных страхователем взносов;

- суммы взносов, доначисленных страхователем или проверяющим органом;

- расходы на выплату страхового обеспечения, понесенные страхователем;

- задолженность страхователя либо органа Фонда на начало и на конец отчетного периода.

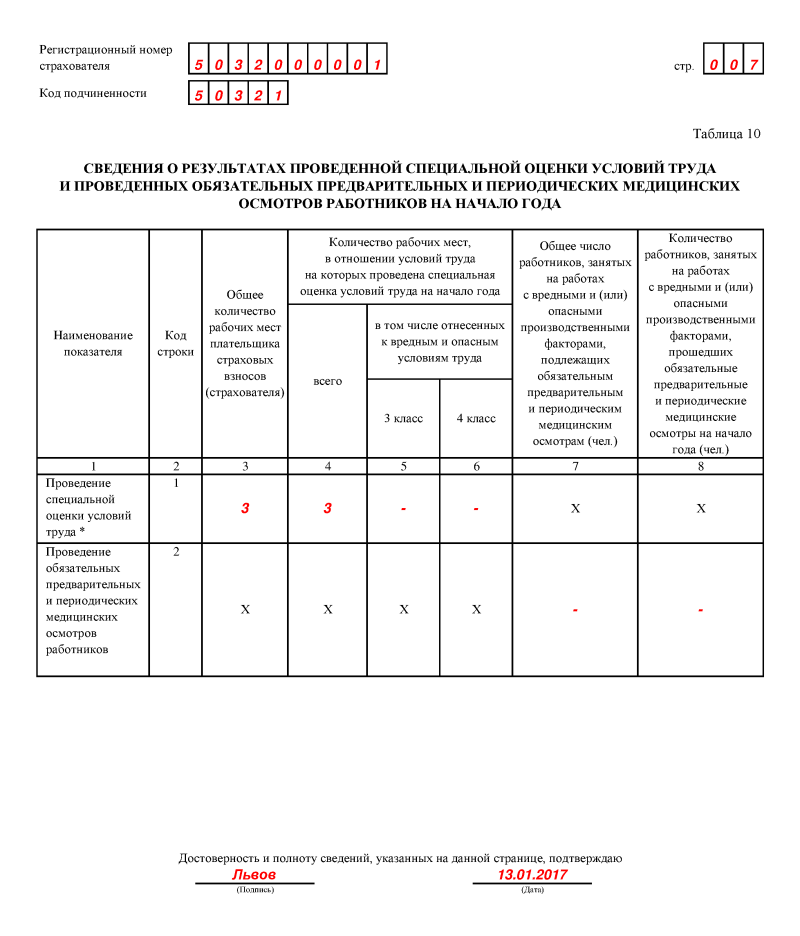

Сведения о специальной оценке и медосмотрах компании заполняют в таблице 10. Данные в ней необходимо указать по состоянию на 1 января 2016 года. В течение года эти данные не меняются. То есть в расчете за год запишите те же данные, что и в 4-ФСС за 9 месяцев.

Остальные таблицы 4-ФСС за 2016 год: 2, 3.1, 4, 4.1, 4.2, 4.3, 5, 8, 9 надо заполнить, только если есть данные. Например, таблицу 4.1 заполняют упрощенцы, применяющие пониженные тарифы. Таблицу 3.1 — работодатели, у которых есть временно пребывающие иностранцы (таблица 2). Поэтому, если какие-то таблицы расчета компания представлять не должна, то и заполнять их не нужно (п. 2 Порядка заполнения формы 4-ФСС). По общему требованию в одну графу или строку можно вписать только один показатель, а если данных нет, то проставляется прочерк.

Таблица 2. Не обязательные к заполнению таблицы 4-ФСС

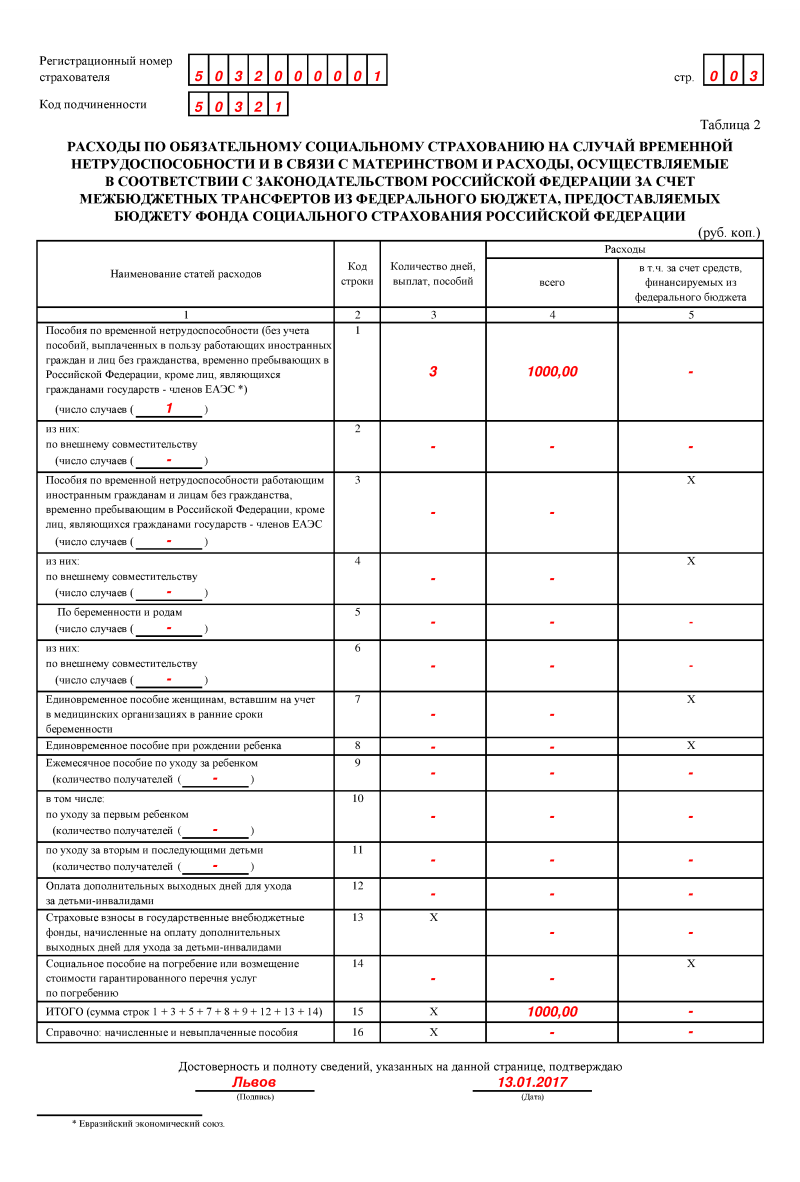

В таблицу записывают выплаты, произведенных за счет федерального бюджета. Обратите внимание: не за счет ФСС, а именно за счет федерального бюджета.

В таблице 2 4-ФСС за 2016 год надо записать пособия и выплаты, начисленные работникам за счет ФСС, в том числе пособия по болезни и в связи с материнством. Есть несколько важных моментов, на которые стоит обратить внимание при заполнении таблицы 2. Во-первых, суммы надо записать вместе с НДФЛ. Во-вторых, пособия по работникам ЕАЭС надо записать в строке 1 таблицы 2, также, как и на россиян. Ведь они имеют те же права, что граждане России. А вот пособие по иностранцам надо записать в строке 3.

В графе 3 — записать только дни, оплаченные за счет ФСС. То есть первые три дня болезни или травмы работника, оплаченные за счет средств работодателя, показывать не нужно.

Таблицу 3.1 4-ФСС за 2016 год заполняют только те работодатели, которые выплачивали доходы временно пребывающим в РФ иностранцам (и с ними компания заключила трудовой договор, исключение — высококвалифицированные специалисты). С выплат таким работникам компания платит взносы по тарифу 1,8 %. Из этого правила есть два исключения.

- в таблицу 3.1 не включают работников из ЕАЭС. Взносы за таких сотрудников компания считает по общему тарифу 2,9 %. Поэтому выплаты в их пользу нужно записать вместе с выплатами другим работникам в строке 1 таблицы 3.

- в таблице не надо отражать иностранных работников, которые имеют статус временно или постоянно проживающих. Выплаты в их пользу также показывают в таблице 3, поскольку тариф взносов — 2,9 %.

Таблицы 4-4.3 надо заполнить, только если работодатель применяет пониженные тарифы по страховым взносам. Таблицу 4 заполняют ИТ-компании, таблицу 4.1 — упрощенцы, которые начисляют взносы в ФСС по ставке 0%, таблицу 4.2 — некоммерческие организации на упрощенке, а в таблицу 4.3 вносят сведения предприниматели на патенте.

В этой таблице надо показать сведения о выплатах страхового обеспечения за счет средств федерального бюджета, указанные в таблице 2 4-ФСС за 2016 год. К ним относятся:

- доплаты к больничным пособиям, бывшим военнослужащим;

- пособия сотрудникам, которые пострадали от радиации;

- оплата четырех дополнительных выходных дней для ухода за детьми-инвалидами.

Важно отметить, что в графах 4, 7, 10 и 16 таблицы 5 нужно показывать только количество оплаченных дней (количество выплаченных пособий теперь не отражается).

Таблицу 6.1 заполняют только частные агентства занятости и другие компании, которые предоставляют свой персонал для работы другой организации или «физику». Если ваша компания не предоставляет сотрудников, то таблицу 6.1 прикладывать не нужно.

В графах 2- 4 таблицы 6.1 компании заполняют сведения о принимающей стороне — ИНН, регистрационный номер в фонде, ОКВЭД (графы 2–4). В графе 5 надо показать количество физиков, трудящихся в конкретной компании. А в графах 6-13 определите базу по взносам на травматизм с начала года и за каждый месяц.

Таблицу 8 4-ФСС за 2016 год надо заполнять тем компаниям, у которых были расходы за счет средств страхования на случай травматизма. А таблицу 9 — тем компаниям, у которых были несчастные случаи на производстве или профзаболевания.

4-ФСС за 4 квартал 2016 года: образец заполнения

Штрафы за нарушение срока сдачи 4-ФСС за 4 квартал 2016 года

По общему правилу, за несвоевременное представление расчета 4-ФСС за 2016 год фонд вправе оштрафовать руководителя организации на сумму от 300 до 500 рублей (ч. 2 ст. 15.33 КоАП РФ).

Организации грозят сразу два штрафа:

- по статье по статье 46 Федерального закона от 24.07.2009 № 212-ФЗ — от 5 до 30 % от взносов в связи с материнством и нетрудоспособностью за последние три месяца. Минимальная сумма — 1 000 рублей.

- на основании пункта 1 статьи 19 Федерального закона от 24.07.1998 № 125-ФЗ — от 5 до 30 % от суммы взносов на травматизм за последние три месяца. Минимальный размер штрафа — 1 000 рублей.

Есть вопрос? Наши эксперты помогут за 24 часа! Получить ответ Новое