Уточненка по 6-НДФЛ

Расскажем о пяти самых частых ошибках в расчете, которые требуют исправления.

Случаи, когда надо подать уточненку по 6-НДФЛ

1. В строке 020 отражены доходы, которые еще не получены. Компании ошибаются из-за разъяснений ФНС. Налоговики сделали вывод, что в строке 020 6-НДФЛ надо показать начисленные пособия (письмо от 16.05.2016 № БС-4-11/[email protected] ). Но это неверно.

В строку 020 попадают только те доходы, которые физлица фактически получили. То есть те вознаграждения, по которым в отчетном периоде наступила дата получения дохода из статьи 223 НК РФ. Например, для заработной платы платы, материальной выгоды, сверхлимитных суточных дата получения дохода — последний день месяца. А вот для пособий и отпускных дата дохода — день выплаты (подп. 1 п. 1 ст. 223 НК РФ).

Если компания будет следовать рекомендациям налоговиков, строка 020 расчета за год не совпадет с доходами в справке 2-НДФЛ (письмо ФНС России от 10.03.2016 № БС-4-11/[email protected] ). Ведь в справках компания показывает только выданные пособия (письмо ФНС России от 24.10.2013 № БС-4-11/19079).

Лишние доходы в строке 020 — это недостоверные сведения, поэтому нужна уточненка 6-НДФЛ.

2. Необлагаемые выплаты записаны как доходы и вычет в строках 020 и 030 6-НДФЛ. В строке 030 помимо стандартных, социальных и имущественных вычетов нужно писать часть доходов, которые не облагаются НДФЛ. Например, 4000 рублей, если компания выдала материальную помощь выше этой суммы. Коллеги запутались, поэтому отражали в строке 020 выплаты, которые полностью освобождены от НДФЛ, и одновременно ставили их в строку 030 6-НДФЛ. Например, детские пособия.

По итогам года инспекторы сравнят строку 020 с доходами в 2-НДФЛ. В справках компания не отражает детские пособия, поэтому отчеты не совпадут. Хотя компания не занизила налог, стоит подать уточненку 6-НДФЛ. Так же считают опрошенные налоговики.

3. В строке 070 показан НДФЛ с переходящих доходов. Раньше налоговики разъясняли, что в строку 070 нужно записать НДФЛ с переходящих выплат, если компания удержала налог после окончания квартала, но до составления отчетности. Компании следовали этим рекомендациям. Но потом ФНС решила, что в строке 070 6-НДФЛ надо заполнять НДФЛ, который компания удержала на отчетную дату (письмо от 16.05.2016 № БС-4-11/8609).

Если компания записала в строке 070 налог с зарплаты июня, которую выдала в июле, инспекторы считают это ошибкой. Поэтому безопаснее подать уточненку 6-НДФЛ.

4. В строке 100 указана дата, когда сотрудник не получал доход. Коллеги жаловались, что бухгалтерские программы всегда ставили в строку 100 день фактической выдачи денег. Хотя в эту строчку нужно записать дату получения дохода по кодексу. Если компания заполнила не те даты в строке 100, нужна уточненка 6-НДФЛ.

Например, дата получения дохода по зарплате — всегда последний день месяца. А если работник увольняется, то последний рабочий день месяца, за который компания начислила зарплату (п. 2 ст. 223 НК РФ). День, когда работник получил деньги, значения не имеет.

5. В строке 120 указана дата платежки по налогу, а не срок по НК РФ. Ошибка возникает у компаний, которые задерживают налог. Они специально ставят дату перечисления, чтобы налоговики не насчитали пени и штрафы.

Инспекторы легко обнаружат недочет. Есть всего два варианта, как заполнить строку 120. Здесь заполняют крайний срок перечисления НДФЛ. По зарплате это день, следующий за выплатой, а по отпускным и пособиям — последний день месяца. Дата может быть позже лишь в одном случае — если срок попадает на выходной. Тогда он переносится на ближайший рабочий день. В остальных случаях следует подготовить утоненку 6-НДФЛ.

Ошибки, которые не требуют корректировки 6-НДФЛ

- В строке 080 показали налог, который потом удержали . В строке 080 компания отражает НДФЛ, который не смогла удержать на отчетную дату (письмо ФНС России от 19.07.2016 № БС-4-11/[email protected] ). В эту строку должен попасть налог, который компания отразит в справке 2-НДФЛ с признаком 2. Но возможны ситуации, когда компания посчитала, что не сможет удержать налог, а потом смогла это сделать. Например, компания вручила дорогой подарок сотруднику, который был в длительном отпуске за свой счет, а потом вышел на работу. Тогда обнулите строку 080 в расчете за следующий период.

- Компания записывала даты вместо нулей. В строках 110 и 120 нужно ставить 00.00.0000, если компания выдала зарплату, но налог не удержала. Но раньше формат 6-НДФЛ не позволял заполнить его таким образом. Программу налоговики доработали только во 2 квартале (письмо ФНС России от 25.04.2016 № 11-2-06/[email protected] ). Поэтому, если компания ставила даты, когда выдала зарплату и установленный срок оплаты НДФЛ, уточненка 6-НДФЛ не нужна.

- Компания выдала помощь больше 4000 рублей. В 6-НДФЛ не нужно отражать материальную помощь и подарки, если они не превышают 4000 рублей за год. Если компания выдала больше, в строке 020 надо показать выплату, а строке 030 — вычет 4000 рублей. Возможна ситуация, что компания выдала в 1 квартале помощь до 4000 рублей и отразила выплату в отчете. А во втором квартале общая сумма выплат превысила лимит. В таком случае уточнять 6-НДФЛ за прошлый период не надо.

- Сотрудник попросил вычет в середине года. Имущественный вычет отразите в 6-НДФЛ за период, в котором сотрудник принес уведомление из инспекции. Расчет за предыдущие кварталы не уточняйте. Такой вывод впервые сделала ФНС в письме от 12.04.2017 № БС-4-11/[email protected]

Компания вправе предоставить имущественный вычет с января, даже если работник принес заявление в середине года. В этом случае налоговый агент пересчитает НДФЛ с начала года и вернет деньги физику по заявлению (письмо Минфина России от 16.03.17 № 03-04-06/15201). Ранее компания уже показывала этот НДФЛ как удержанный, поэтому не ясно, уточнять ли отчетность за прошлые периоды.

В письме № БС-4-11/[email protected] ФНС пояснила, что уточнять 6-НДФЛ не надо. В прошлых периодах ошибки нет, компания считала все по правилам. А уведомление на вычет — новое обстоятельство, которое нужно учесть в расчете за текущий период.

Вычет, на который компания уже успела уменьшить налог, отразите в строке 030 расчета. В строке 090 покажите НДФЛ, который вернули на счет работника. При этом удержанный налог в строке 070 на этот НДФЛ не уменьшайте.

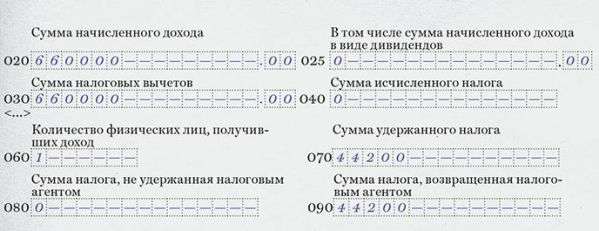

В мае сотрудник принес заявление на имущественный вычет. Сумма вычета — 670 000 руб. С января по апрель работник получил доходы — 340 000 руб. Компания удержала НДФЛ — 44 200 руб. (340 000 руб. × 13%). Организация пересчитала НДФЛ с начала года и вернула работнику 44 200 руб. В мае и июне работник получил доходы — еще 320 000 руб. Всего — 660 000 руб. (340 000 + 320 000). Это меньше вычета, поэтому компания не удерживала НДФЛ (660 000 lt; 670 000). Компания отразила вычет в расчете за полугодие как в образце.

Как отразить имущественный вычет в середине года (фрагмент)

Есть вопрос? Наши эксперты помогут за 24 часа! Получить ответ Новое