Отчетность по НДС за 2015 год

Из этой статьи вы узнаете:

- Кто сдает отчетность по НДС за 2015 год ;

- Сроки сдачи декларации по НДС за 2015 год ;

- Все про заполнение разделов отчетности по НДС за 2015 год ;

- Как проверяют отчетность по НДС за 2015 год .

Кто сдает очтетность по НДС за 2015 год

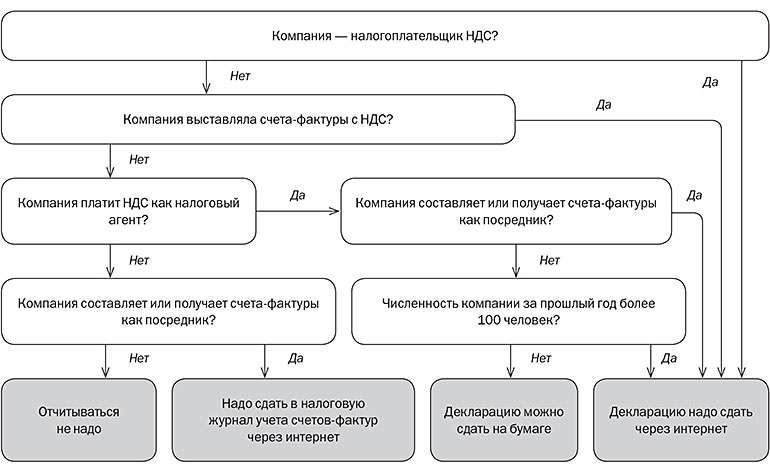

Отчетность по НДС 2015 сдают налогоплательщики, а в некоторых случаях и другие компании (см. схему). Причем почти все они отчитываются через интернет. Декларацию на бумаге могут сдать только компании, которые не платят налог или освобождены от него по статье 145 НК РФ, но стали налоговыми агентами по НДС (письмо ФНС России от 30.01.15 № ОА-4-17 /[email protected] ). В других случаях отчетность по НДС 2015 на бумаге инспекторы не примут. И если декларацию не сдать по интернету, то возможны штраф и блокировка счета.

Схема. Какие компании сдают отчетность по НДС

Сроки сдачи отчетности по НДС за 2015 год

Сроки сдачи декларации по НДС — 25 число месяца, следующего за отчетным кварталом (см. таблицу). Налоговые инспекторы рекомендуют не дожидаться последнего дня и сдавать отчетность по НДС 2015 заранее.

Таблица. Сроки сдачи отчетности по НДС за 2015 год

Крайний срок сдачи отчетности по НДС 2015

Декларация по НДС за 4 квартал 2015

Как заполнить отчетность по НДС за 2015 год

Отчетность по НДС состоит из нескольких разделов. Рассмотрим их подробнее.

Титульный лист — его должны заполнить все налогоплательщики

Раздел 1 Сумма налога, подлежащая уплате в бюджет (возмещению из бюджета), по данным налогоплательщика – также заполняют все налогоплательщики. В разделе отражаются суммы налога, которые необходимо уплатить в бюджет или подлежащие возмещению. Его также заполнябт все налогоплательщики.

Далее идут разделы, которые нужно заполнить, если в прошедшем налоговом периоде у компании были соответствующие операции.

Раздел 2 Сумма налога, подлежащая уплате в бюджет, по данным налогового агента заполняют налоговые агенты.

Раздел 3 Расчет суммы налога, подлежащей уплате в бюджет по операциям, облагаемым по налоговым ставкам, предусмотренным пунктами 2-4 статьи 164 Налогового кодекса Российской Федерации и приложения 1,2. В этом разделе отражается сумма налога, подлежащая уплате в бюджет по операциям, облагаемым по ставкам 10 и 18 процентов.

Раздел 4 Расчет суммы налога по операциям по реализации товаров (работ, услуг), обоснованность применения налоговой ставки 0 процентов по которым документально подтверждена. Как следует из названия, в разделе содержатся данные об операциях, для которых применяется налоговая ставка 0 процентов.

Раздел 5 Расчет суммы налоговых вычетов по операциям по реализации товаров (работ, услуг), обоснованность применения налоговой ставки 0 процентов по которым ранее документально подтверждена (не подтверждена). Этот раздел заполняют те компании, которые совершали в налоговом периоде операции, облагаемые по нулевой ставке

Раздел 6 Расчет суммы налога по операциям по реализации товаров (работ, услуг), обоснованность применения налоговой ставки 0 процентов по которым документально не подтверждена. В него включается расчет суммы налога по операциям по реализации товаров (работ, услуг), обоснованность применения налоговой ставки 0 процентов по которым документально не подтверждена.

Раздел 7 Операции, не подлежащие налогообложению (освобождаемые от налогообложения); операции, не признаваемые объектом налогообложения; операции по реализации товаров (работ, услуг), местом реализации которых не признается территория Российской Федерации; а также суммы оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), длительность производственного цикла изготовления которых составляет свыше шести месяцев. Данный раздел следует заполнить в том случае, если в налоговом периоде компания проводила операции, не облагаемые НДС. Раздел 7 декларации по НДС также заполняют организации, получившие предоплату в счет предстоящих поставок продукции, перечень которой утвержден постановлением Правительства РФ от 28.07.2006 № 468.

Раздел 8 Сведения из книги покупок об операциях, отражаемых за истекший налоговый период и приложение к нему. Этот раздел декларации по НДС необходимо сдавать только в том случае, если у компании возникает право на налоговые вычеты.

Раздел 9 Сведения из книги продаж об операциях, отражаемых за истекший налоговый период и приложение к нему. Раздел 9 декларации по НДС заполняют налогоплательщики и налоговые агенты во всех случаях, когда возникает обязанность по исчислению налога на добавленную стоимость.

Следующие два раздела декларации по НДС (разделы 10 и 11) заполняют комиссионеры, агенты, застройщики и экспедиторы, которые составляли или получали счета-фактуры в рамках посреднической деятельности. Данные в этих разделах дублируют сведения из журнала учета полученных и выставленных счетов-фактур.

Раздел 10 Сведения из журнала учета выставленных счетов-фактур в отношении операций, осуществляемых в интересах другого лица на основе договоров комиссии, агентских договоров или на основе договоров транспортной экспедиции, отражаемых за истекший налоговый период.

Раздел 11 Сведения из журнала учета полученных счетов-фактур в отношении операций, осуществляемых в интересах другого лица на основе договоров комиссии, агентских договоров или на основе договоров транспортной экспедиции, отражаемых за истекший налоговый период.

Раздел 12 Сведения из счетов-фактур, выставленных лицами, указанными в пункте 5 статьи 173 Налогового кодекса Российской Федерации. Этот раздел составляют компании, которые освобождены от налога, но выставили счет-фактуру с выделенной суммой НДС.

Как инспекторы будут проверять отчетность по НДС 2015

Все декларации по НДС попадут в общероссийскую базу. Программа ФНС сама сравнит данные о каждой операции по цепочке движения товара. Система покажет инспекторам налоговые разрывы — операции, по которым есть вычеты, но не уплачен НДС.

По таким расхождениям в отчетности по НДС 2015 налоговики будут требовать у компаний счета-фактуры и первичку, а также пояснения. Чем больше у компании сделок с налоговыми разрывами, тем вероятнее выездная проверка. Поэтому стоит следить, чтобы данные о вычетах совпадали с реализацией у контрагентов. Для этого проще каждый квартал проводить сверку с поставщиками.

Кроме того, контролеры сверят вычеты и базу с декларациями контрагента и внутри отчетности самой компании. Например, если компания платила НДС как налоговый агент, то счет-фактуру надо записать в книге продаж и декларации с кодом 06. В следующей отчетности компания заявит вычет тоже с кодом 06. Программа налоговиков будет сравнивать эти две операции. Поэтому в отчетности по НДС 2015 важно не ошибаться в кодах.

Вам также будут полезны статьи:

Есть вопрос? Наши эксперты помогут за 24 часа! Получить ответ Новое