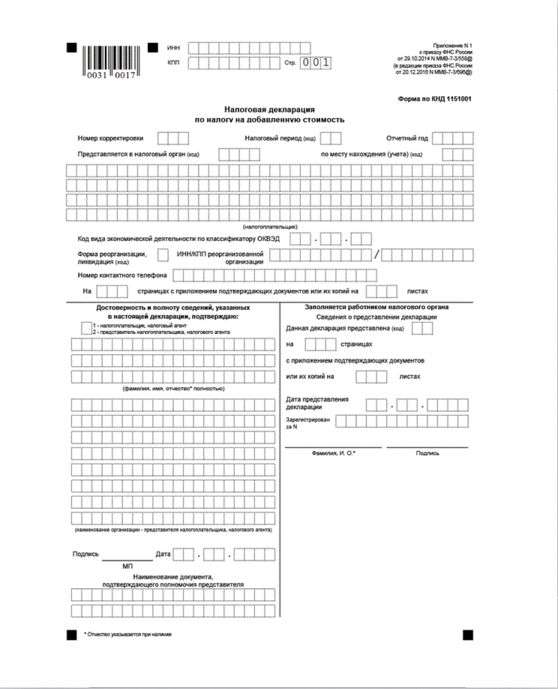

Новая форма декларации по НДС в 2018 году

С первого квартала организации должны сдавать новую форму декларации по НДС в 2018 году. Новый бланк вступил в силу с 12 марта. Расскажем обо всех изменениях в бланке и как его заполнить.

С 12 марта 2018 года вступил в силу приказ ФНС от 20.12.2016 № ММВ-7-3/[email protected] , которым утверждена новая форма декларации по НДС и порядок ее заполнения. Поэтому, начиная с первого отчетного периода в этом году, компании должны сдавать декларацию на новом бланке.

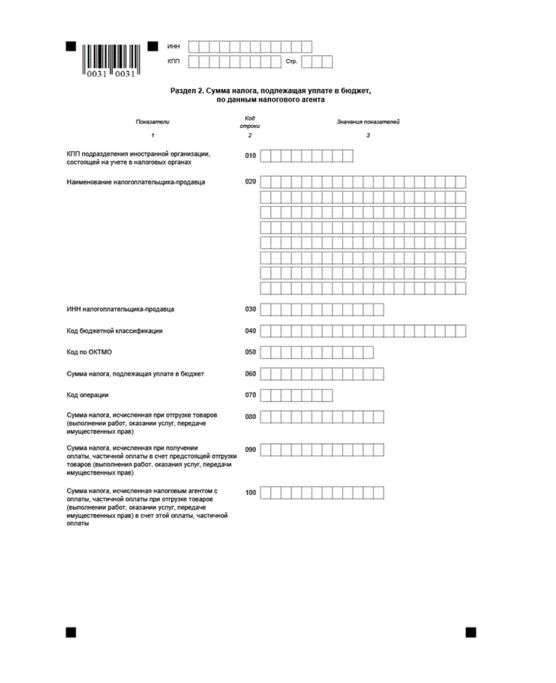

Существенных изменений в форму отчетности налоговики не внесли. Однако и для компаний — налогоплательщиков НДС, и для посредников есть свои поправки. Следует знать о них, прежде чем приступать к подготовке декларации.

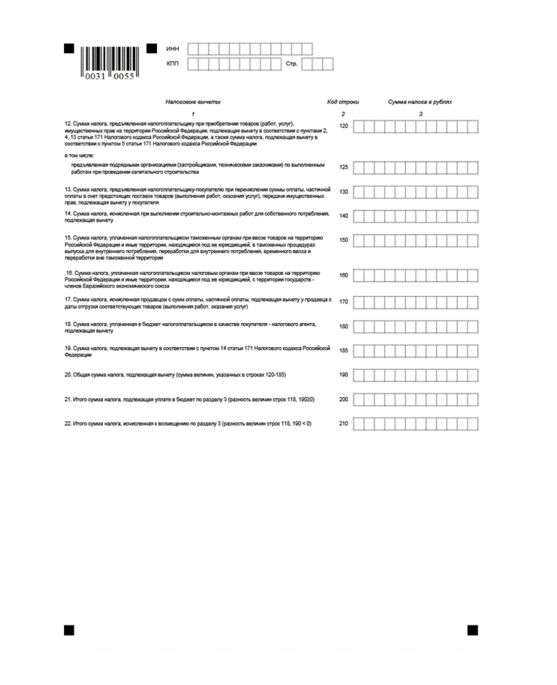

Новая форма декларации по НДС в 2018 году

Скачать бланк новой декларации по НДС с 2018 года

Скачать бланк полностью можно по ссылке выше.

Что нового в форме декларация по НДС в 2018 году

Общие изменения . Формат декларации новый. Поэтому сразу обновите программу, в которой сдаете отчетность. Тогда наверняка декларация будет сдана по новой форме и в новом формате. Старый формат не пройдет.

Кстати, если организация сдает декларацию на бумаге, можно не ставить печать. Достаточно заверить декларацию подписью директора. Например, так вправе поступить компании на УСН, которые платят НДС как налоговые агенты — при покупке или аренде госимущества.

Изменения для посредников . В разделах 10 и 11 теперь нет строк для даты выставления и получения счета-фактуры — 010. Сюда посредники переносили данные из графы 2 журнала учета счетов-фактур.

Изменения в новой форме декларации НДС для налогоплательщиков

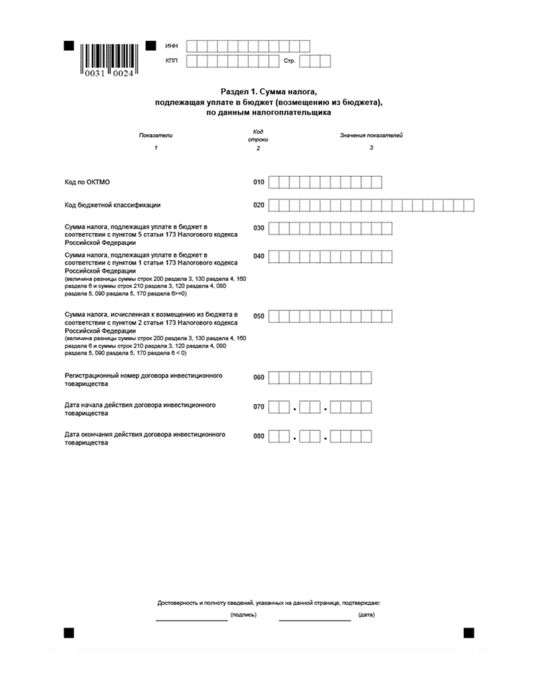

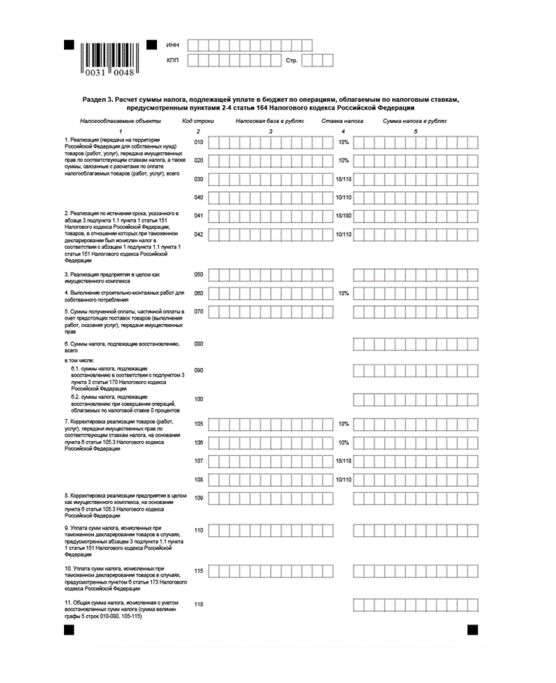

Общую сумму исчисленного налога вместо строки 110 указывают в строке 118 раздела 3.

В строке 125 надо расшифровать НДС, который предъявили подрядчики.

Строки 110, 041, 042, 115, 185 заполняют компании — участники СЭЗ в Калининградской области.

В приложении 1 к разделу 3 не надо заполнять адрес недвижимости, по которой компания восстанавливает НДС в течение 10 лет (п. 4 ст. 171.1 НК РФ).

По каждому объекту включите в декларацию свое приложение 1, где заполните дату ввода и стоимость объекта, дату начала амортизации и другие реквизиты.

В разделе 8 заполняют номер таможенной декларации в каждой отдельной строке 150.

В разделе 9 появилась новая строка 035 Регистрационный номер таможенной декларации. Компании, которые продают импортные товары или экспортируют продукцию, эту строку не заполняют.

Таможенный номер будут заполнять в книге продаж, а потом и в декларации компании СЭЗ Калининградской области вместо номера счета-фактуры.

Новый формат пояснений к декларации по НДС с 2018 года

Частые причины расхождений в декларациях по налогу — неверные коды операций, некорректные реквизиты, задвоение счетов-фактур. Расскажем, как пояснить расхождения, чтобы избежать штрафов.

Когда применять электронный формат пояснений по НДС

С 1 января 2018 года компании обязаны сдавать пояснения по НДС только электронно (п. 3 ст. 88 НК РФ). Бумажные пояснения приравниваются к непредставленным. Если ответить на бумаге, организацию могут оштрафовать на 5 или 20 тыс. рублей (ст. 129.1 НК РФ).

Приказ с обязательным электронным форматом вступил в силу только 24 января (приказ ФНС России от 16.12.2016 № ММВ-7-15/[email protected] ). С этой даты компании отправляют пояснения по НДС в новом формате.

Многие главбухи отмечали, что инспекторы требовали у них электронные пояснения еще в начале января, а за бумажные грозились штрафовать. Мы спросили в УФНС по г. Москве, будет ли штраф законным, если компания до 24 января отправила пояснения на бумаге. В управлении не дали прямого ответа. Однако налоговики признают, что новый формат вступил в силу позже, чем обязанность отвечать в электронном виде.

И все-таки штраф за бумажный ответ до 24 января незаконный. Его можно отменить. Сошлитесь на то, что вы не могли применять приказ № ММВ-7-15/[email protected] , пока он не вступил в силу. Формат из письма № АС-4-2/12705 рекомендованный, налогоплательщики не обязаны его использовать. Поэтому компания до 24 января вправе была сдать пояснения не по формату или на бумаге.

Как отправить пояснения к декларации

В ответ на запрос по НДС компания вправе отправить пояснения либо уточненку (п. 3 ст. 88 НК РФ).

Раньше инспекторы отправляли требование по расхождениям сначала покупателю и только через две недели продавцу. Теперь это делают одновременно. Если у компании налоговые разрывы и с продавцом, и с покупателем, ей может прийти сразу два требования.

Налоговики рассказали, как поступать, когда пришло несколько требований к декларации по НДС. В первую очередь на каждое требование надо отправить квитанцию о приеме, иначе инспекторы заблокируют счет (подп. 2 п. 3 ст. 76 НК РФ).

Если выяснилось, что в декларации неправильная сумма налога, то надо сдать уточненку. Организация вправе отправить одну уточненку в ответ на несколько требований, сообщили в УФНС. Если НДС не меняется, отправьте квитанцию о приеме и пояснения на каждое требование. Если какой-то из запросов останется без ответа, возможен штраф.

Иногда отправляют несколько ответов на одно требование: сначала объясняют одно расхождение, потом другое и т. д. Так поступать опасно. В столичных инспекциях говорят, что каждое новое пояснение по НДС обнуляет предыдущее. В УФНС подтвердили: на один запрос можно дать только одно пояснение. Если вы забыли включить в ответ какую-то информацию, можно дослать ее налоговикам. Но добавьте в новый файл пояснений все данные из предыдущего.

Сроки сдачи и проверка новой формы декларации по НДС

Впервые отчитаться на новом бланке предстоит за 1 квартал 2018 года в срок до 25 апреля. Даже если вы сдаете отчет на бумаге, уложиться надо в срок (п. 5 ст. 174 НК РФ). Исключений для нулевой декларации тоже нет. Если компания обязана отчитываться через интернет, то и «нулевку» надо подать через интернет по ТКС.

Камеральные проверки декларации НДС в 2018 году

В ходе камерельной проверки инспекторы смогут мгновенно увидеть все сделки, где покупатель не расплатился с продавцом. О каждой нестыковке инспекторы запросят документы и пояснения. В операциях без оплаты налоговики подозревают схему. Они постараются найти основания, чтобы доначислить НДС. Новые возможности даст инспекторам программа для камералок.

Сейчас налоговики пользуются программой АСК НДС‑2. Она анализирует декларации по НДС и находит разрывы между покупателями и поставщиками. ФНС готовит новую версию программы — АСК НДС-3. В ней инспекторы смогут сравнить вычеты НДС не только с начисленным налогом, но и с платежами по банку.

Инспекторы могут узнать все о платежах компаний и сейчас, если запросят банк. Проблема во времени. Банки присылают бумажные выписки на сотнях листов. Их надо обрабатывать вручную, это съедает время камералки. А программа налоговиков сейчас анализирует отдельно движение товара по декларациям и отдельно движение денег по выпискам. Потом надо сопоставлять результаты.

Новая АСК НДС-3 предполагает, что банки станут присылать только электронные выписки. Они автоматически загрузятся в базу. На этом инспекторы уже сэкономят много времени. Кроме того, новая программа будет сразу сопоставлять данные деклараций по НДС и выписки по счетам.

Как только инспекторы получат новую форму декларации по НДС, они увидят все сделки без оплаты. Если покупатель не расплатился, это не мешает вычету. Но инспекторы проследят за операциями компании. Если она никогда не платит поставщику, но заявляет по нему вычеты, инспекторы заподозрят схему. И не важно, что продавец отражает реализацию в отчетности.

Сейчас, чтобы отследить сделки без движения денег, налоговикам нужны время и усилия. Новая программа сразу покажет все разрывы. Значит, у инспекторов освободятся руки, чтобы собирать доказательства нереальности операций. Налоговики запросят у компаний документы по кредиторке и дебиторке, об исполнении сделки. Это даст больше возможностей доказать необоснованную выгоду.

Чтобы не привлекать внимания налоговиков, компании могут переносить вычет НДС до оплаты или каждый раз подтверждать реальность сделок.