Расчеты платежными поручениями используют для безналичной уплаты налогов (сборов, взносов), оплаты товаров и услуг. Образец платежного поручения и особенности его заполнения — в материале PPT.ru.

Единая форма платежки утверждена Положением ЦБ РФ от 19.06.2012 № 383-П О правилах осуществления перевода денежных средств. В то же время существует приказ Минфина от 12.10.2013 № 107н , которым установлены правила заполнения распоряжений на уплату денежных средств в бюджетную систему. Нормами эти двух документов мы и будем пользоваться. В конце статьи есть платежное поручение, бланк скачать (word) можно.

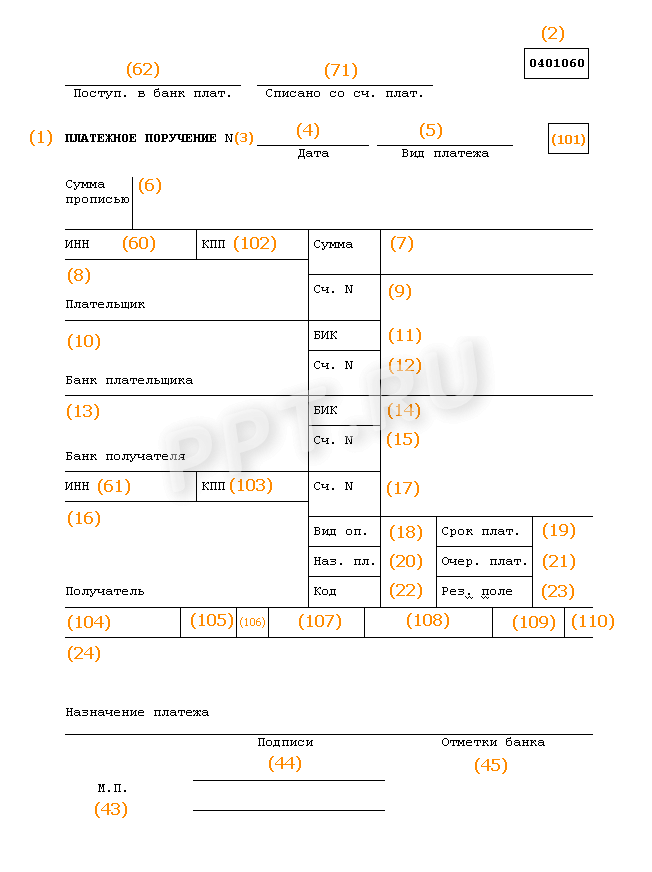

Так выглядит незаполненный бланк платежного поручения.

Его можно распечатать (образец в формате word доступен внизу страницы) и указать необходимые данные самостоятельно. Можно подготовить платежное поручение онлайн, например, с помощью специального сервиса ФНС или бухгалтерских программ. Каким бы способом ни воспользовался плательщик, правила заполнения не изменятся. Единственное mdash; программы часть реквизитов заполняют автоматически, что значительно ускоряет процесс.

Чтобы было проще разобраться в порядке заполнения каждого поля, ему присвоен номер. Так выглядит образец полей платежного поручения в 2018 году:

Из названий некоторых строк понятно, что писать. Например, очевидно, где ставить дату и вид платежа в платежном поручении 2018. А расшифровку всей информации можно найти в Положении ЦБ РФ № 383-П. Таблицу с номерами и наименованиями полей, а также с требуемым содержанием можно открыть, нажав на кнопку Скачать.

Из таблицы видно, что некоторые поля предназначены для отметок банков. Плательщику же нужно указать:

- свое наименование и наименование получателя;

- дату составления документа;

- номера счетов и определенные коды, по которым будет понятно, кто, сколько и за что перечислил денежные средства.

Остановимся на некоторых полях подробно.

В полях 6 и 7 указывают суммы, которые плательщик направляет на уплату налогов или оплату товаров, прописью, а затем цифрами. Слова рубль и копейки в требуемой форме сокращаться не должны.

Примеры правильных записей для полей 6 и 7:

прописью: Пятьдесят тысяч рублей 00 копеек, цифрами: 50 000=

прописью: Триста восемьдесят рублей 35 копеек, цифрами: 380-35

В реквизитах кодов 11 и 14 обязательно пользоваться Справочником БИК России. Его актуальная версия доступна на отдельной странице ЦБ РФ. Ошибки в БИК приведут к зависанию платежей, поскольку расчетно-кассовые центры не смогут идентифицировать получателя. В некоторых случаях пользователи могут увидеть код возврата 40 платежного поручения.

Поле 21 предназначено для того, чтобы плательщик уточнил очередность списания средств со своего банковского счета от 1 до 5. Заполнять его надо всегда, даже если на счету достаточно денег для проведения всех операций. На основании статьи 855 ГК РФ плательщик указывает соответствующее значение:

- 1 mdash; при уплате возмещения вреда, алиментов;

- 2 mdash; при выплате выходных пособий работникам и вознаграждений авторам;

- 3 mdash; при перечислении средств на зарплату, налоги, сборы и страховые взносы;

- 4 mdash; при удовлетворении других денежных требований по исполнительным документам;

- 5 mdash; при иных платежах, в том числе оплате товаров или услуг, при исполнении обязательств на основании поручений налоговых органов (см. Письмо ФНС России от 11.07.2016 № ГД-4-8/12408 ).

Поле 22 в платежном поручении 2018 используется для указания уникального идентификатора платежа (УИП). Это код из 2025 цифр, который формирует получатель средств с учетом правил, предусмотренных Приложением 12 к Положению Банка России № 383-П. УИП передается плательщику при подписании договора. Если его не указать или указать неверно, банк может отклонить платежку.

Отметим, что УИП формируется только в двух случаях: когда это предусмотрено законом и когда формируются требования по уплате доходов в бюджет. Если его нет, вместо него записывают УИН mdash; уникальный идентификатор начисления. Об этом сказано в п. 12 Приложения № 2 Приказа Минфина № 107н. Если и такого номера нет, надо поставить 0.

В реквизите 24 Назначение платежа должна содержаться информация, по которой легко идентифицировать, на что отправляются деньги. В этом же поле уточняется, включен ли НДС в сумму платежа.

На оплату услуг по договору № 110 от 22.01.2018. Без НДС.

Авансовый платеж за оргтехнику по договору № 120 от 23.01.2018. НДС не облагается.

Дополнительная оплата по договору поставки № 100 от 17.02.2018. В т. ч. НДС (18 %) 7654-32.

Если НДС указывается по смешанным ставкам, можете не конкретизировать ставку налога.

Чтобы сформировать платежное поручение в налоговую, в поле 101 надо указать статус плательщика. Данные, представленные в виде таблицы (прил. № 5 к Приказу Минфина от 12.10.2013 № 107н), можно скачать ниже. Лица, исполняющие обязанности по уплате налогов и сборов за других плательщиков, должны указывать в реквизите 101 код, предусмотренный для их категории.

В реквизитах полей 102 и 103 указывают КПП плательщика (ИП ставят 0) и получателя (код ИФНС, куда отправляется платеж). Актуальная информация доступна на сайте ведомства в разделе Адрес и платежные реквизиты вашей инспекции. Если в 9-значных кодах будут допущены ошибки, то платеж отправится в список невыясненных, и банк откажется его принять. Об этом сказано в Приказе Минфина России от 18.12.2013 № 125н.

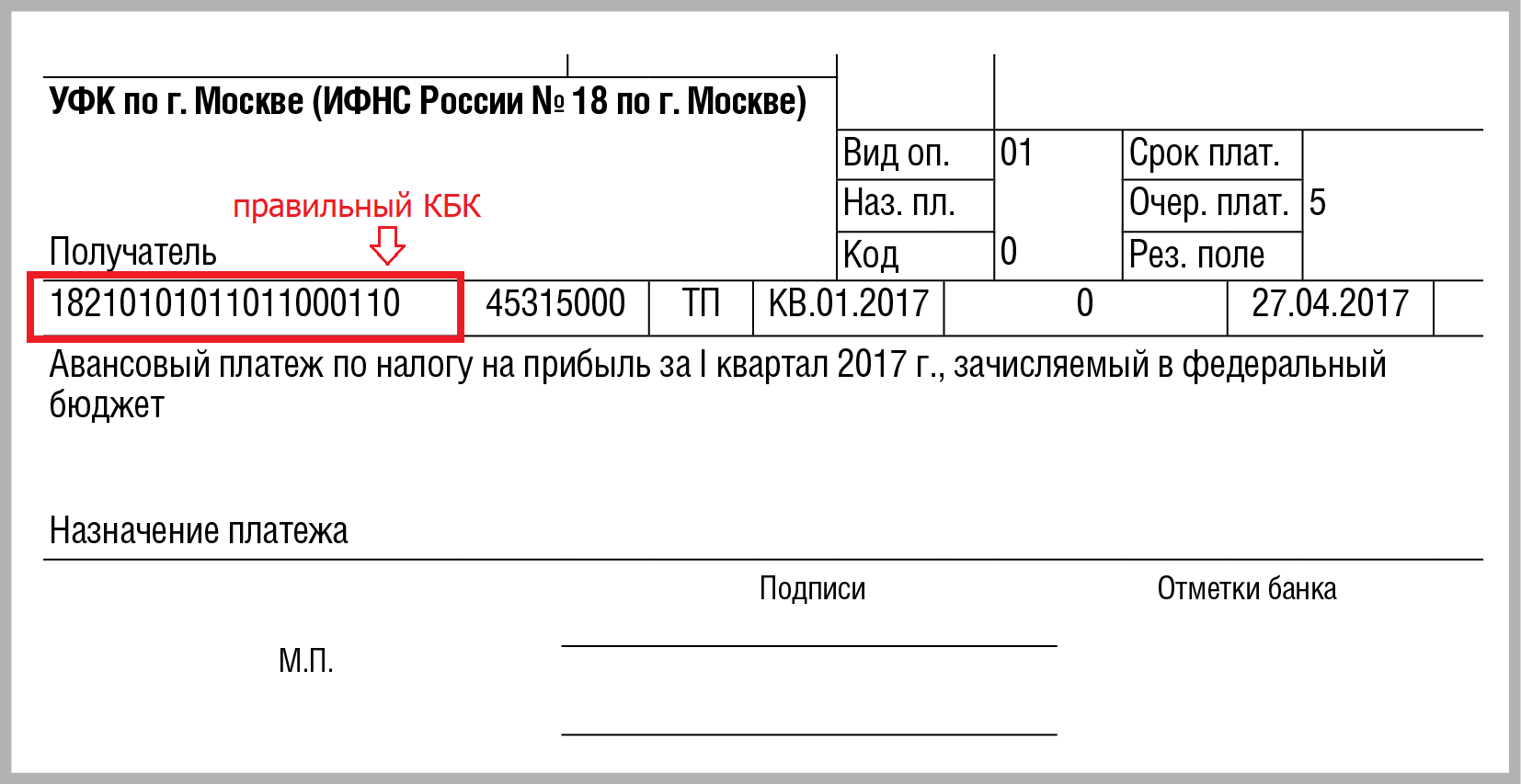

Поле 104 предназначено для КБК (кода бюджетной классификации) налога или взноса. Они могут часто меняться, поэтому надо следить за информацией из Минфина. Актуальные коды доступны в Приказе Минфина России от 01.07.2013 № 65н. Документ довольно громоздкий, и чтобы было проще, предлагаем воспользоваться справкой PPT.ru, где представлены КБК с учетом последних изменений.

Реквизит 105 требует указания ОКТМО по адресу плательщика. Уточнить код можно с помощью онлайн-сервиса Узнай ОКТМО, разработанного ФНС.

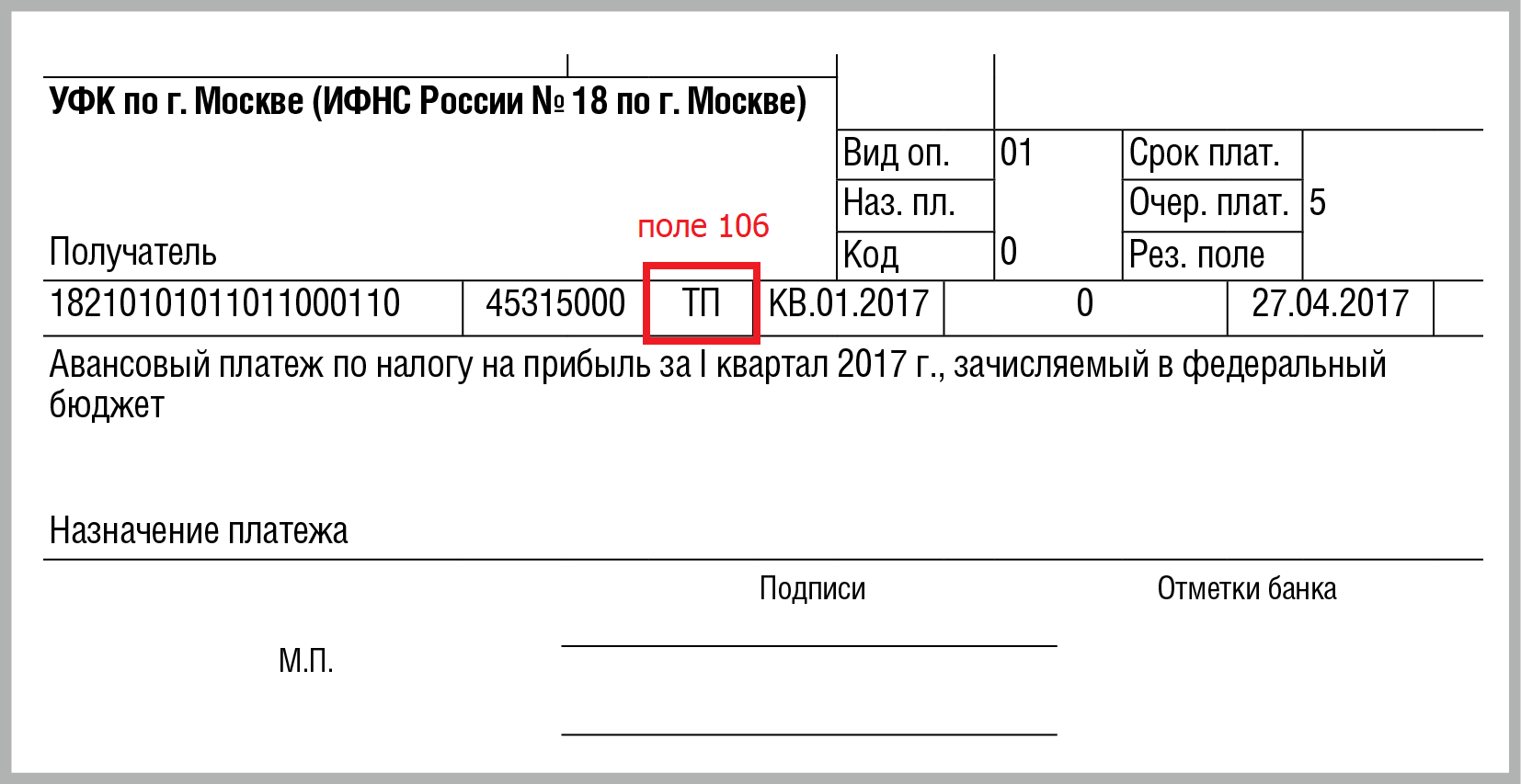

Поле 106 (основание платежа). Ему соответствуют следующие значения:

- 0 mdash; в случае указания в реквизите 106 распоряжения о переводе денежных средств значения ноль (0) налоговые органы при невозможности однозначно идентифицировать платеж самостоятельно относят поступившие денежные средства к одному из указанных выше оснований платежа, руководствуясь законодательством о налогах и сборах;

- ТП mdash; если сумма вносится за текущий период;

- ЗД mdash; когда плательщик погашает задолженность;

- ТР mdash; в случае погашения задолженности по требованию ИФНС или ФСС;

- АП mdash; если плательщик погашает долг по акту проверки, не получив требование;

- БФ mdash; платеж совершает физлицо mdash; клиент банка со своего счета;

- РС mdash; погашается рассроченная задолженность;

- ОТ mdash; платежка составляется на погашение отсроченной задолженности;

- РТ mdash; сумма направляется на погашение реструктурируемой задолженности;

- ПБ mdash; должник в ходе процедур по делу о банкротстве погашает долг;

- ПР mdash; сумма направляется на погашение задолженности, приостановленной к взысканию;

- АР mdash; плательщик платит по исполнительному документу;

- ИН mdash; лицо оплачивает инвестиционный налоговый кредит;

- ТЛ mdash; учредитель (участник) или собственник имущества должника, иное третье лицо погашает долг в ходе дела о банкротстве;

- ЗТ mdash; платеж направляется на погашение текущей задолженности по делу о банкротстве.

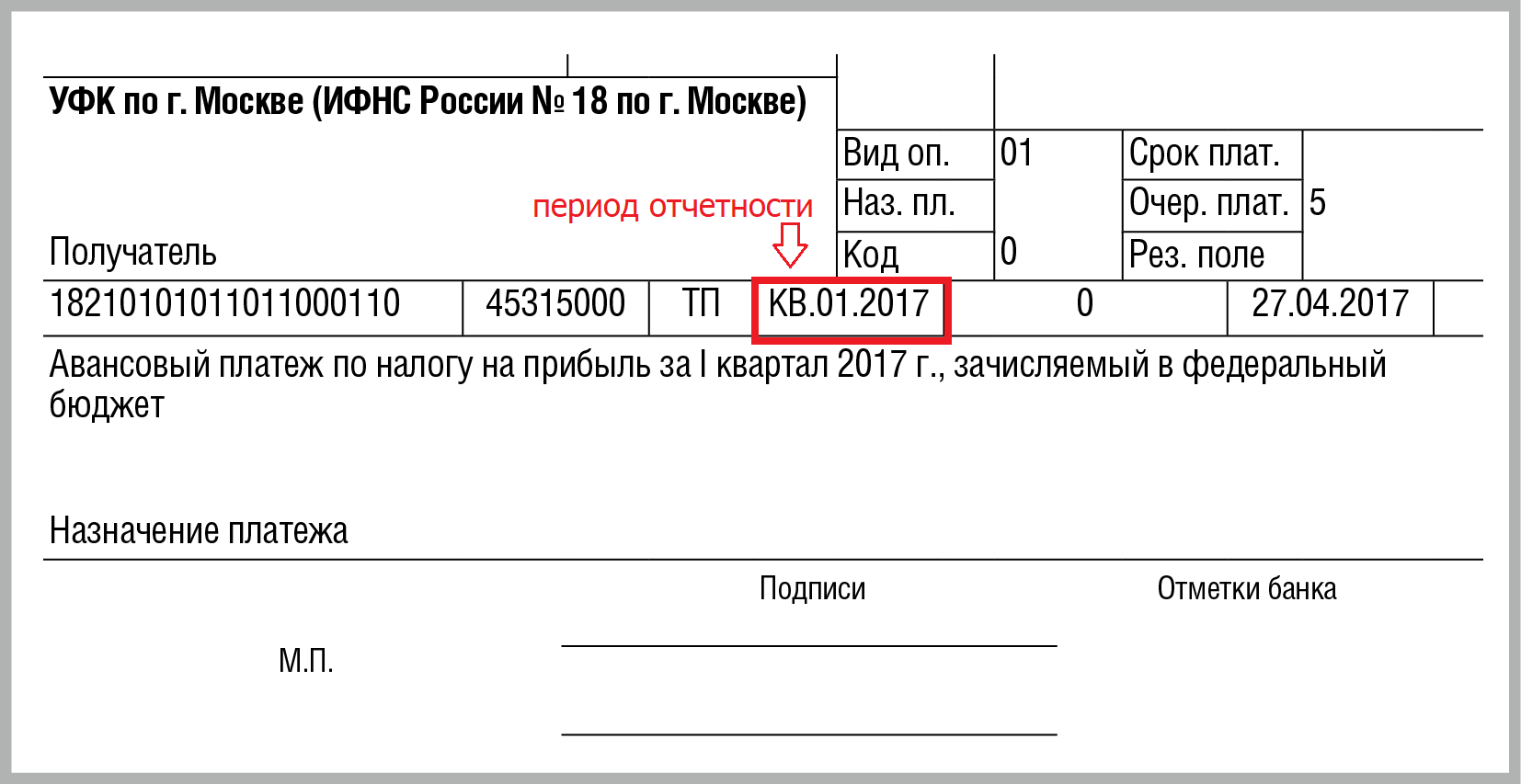

Поле 107 уточняет период, за который совершается платеж, в формате XX.YY.ГГГГ. Первые два знака всегда буквы:

Следующие два символа всегда цифры, которые указывают период отчетности: месяц (от 01 до 12), полугодие (01/02) или год (00). Вместо сочетания ГГГГ всегда ставят год.

Примеры правильных записей:

- МС.06.2018 mdash; при внесении ежемесячных платежей по НДФЛ;

- КВ.01.2018 mdash; при уплате НДС за первый квартал 2018 года;

- ГД.00.2017 mdash; если ИП оплачивает взносы на пенсионное страхование.

Когда платеж осуществляется по требованию контролирующих органов, то указывается дата, определенная документом-требованием. Если плательщик совершает платеж по акту проверки или исполнительному листу, он ставит 0.

Реквизит 108 заполняется при наличии документа основания платежа, например, исполнительного листа. Тогда просто указывается соответствующий номер. Если хозяйствующий субъект вносит текущую сумму налога, сбора или взноса, он указывает 0.

В поле 109 также указывается дата из документа основания платежа: акта проверки, требования, исполнительных документов.

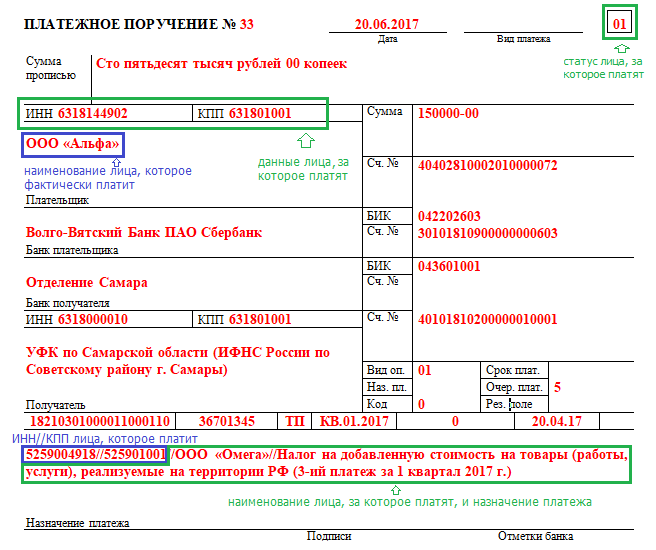

В ноябре 2016 года появилась возможность платить налоги и сборы за другое лицо. Но для этого важно правильно заполнить платежку. Фактический плательщик должен указать свои сведения только в следующих полях:

- наименование плательщика (реквизит 8);

- назначение платежа (реквизит 24) mdash; сначала свои ИНН и КПП через две наклонные черты (//), затем сведения о том, кто должен фактически заплатить и за что.

Все остальные данные необходимо получить и вписать за плательщика, за которого вносится необходимая сумма налога, сбора или взноса.

Все неточности, допущенные при составлении платежки, можно разделить на два типа:

- Ошибки не повлияли на обязанность плательщика уплатить налог или сбор.

- Ошибки, из-за которых деньги в бюджет не поступили. Согласно пп. 4 п. 4 статьи 45 НК РФ , к неуплате приводят неправильное наименование банка получателя и неверный счет Федерального казначейства, на который переводятся средства. Все остальные неточности не могут считаться критичными.