Контрольные соотношения 6-НДФЛ: как применять

Форму нового отчета утвердили еще в прошлом году, а позднее ФНС выпустила несколько писем с рекомендациями для проверки 6-НДФЛ. Правда, это еще больше запутало бухгалтеров.

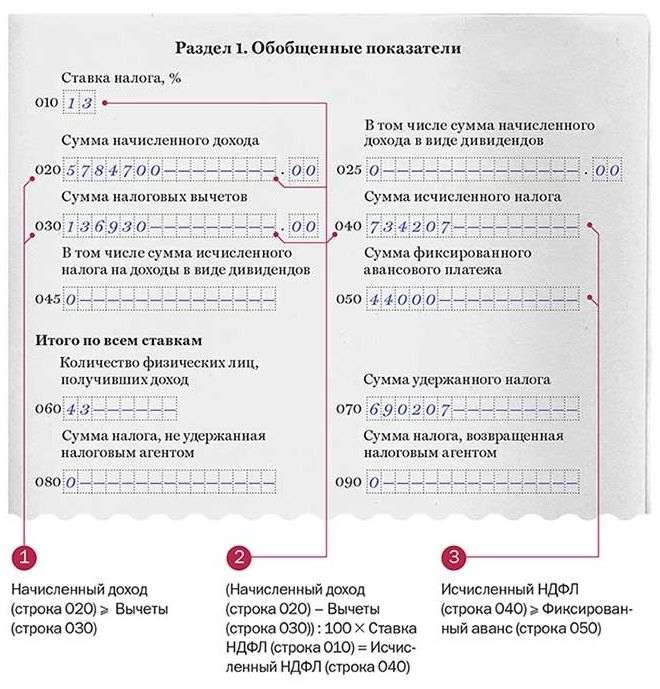

Последние контрольные соотношения 6-НДФЛ для проверки изложены в письме ФНС от 10.03.2016 № БС-4-11/[email protected] Внутри отчета осталось только три показателя, которые будут проверять налоговики. На них и стоит обратить внимание, чтобы проверить 6-НДФЛ.

Контрольные соотношения 6-НДФЛ: как применять

По строке 030 раздела 1 в 6-НДФЛ компания отражает все вычеты, которые предоставляла в течение квартала сотрудникам: стандартные, имущественные и социальные. Кроме того, в эту строку включают вычеты по необлагаемым доходам. Например, 4 тыс. от стоимости подарка или материальной помощи (п. 28 ст. 217 НК РФ).

Вычеты в строке 030 6-НДФЛ не должны превышать начисленный доход в строке 020. Это строгое контрольное соотношение. Если его нарушить, инспекторы потребуют уточнить расчет.

В компании двое сотрудников. Ежемесячная зарплата каждого — 10 тыс. Но один сотрудник получает имущественный вычет в полной сумме. А второму положен ежемесячный стандартный вычет на ребенка-инвалида 13 400 руб. (12 000 + 1400).

Исчисленный НДФЛ = налоговая база × ставка

Налог, исчисленный в строке 040 раздела 1 в 6-НДФЛ , должен быть равен налоговой базе, умноженной на ставку НДФЛ из строки 010. Налоговая база — это разница между доходом в строке 020 и вычетами в строке 030.

В соотношении возможна погрешность 1 руб. на каждого работника и на количество выплат. Допустимое расхождение считают по формуле: количество работников в строке 060 × 1 руб. × количество строк 100.

Разница возникает из-за того, что исчисленный НДФЛ компания считает по каждому работнику и округляет до целых руб. Затем налог по каждому работнику складывают и отражают итог в строке 040.

Если умножить всю базу на ставку, то результат может отличаться от суммы налога в строке 040. Проще всего показать расхождения на примере.

В компании 20 работников, которые получили за квартал по 178 950 руб. С доходов каждого работника компания исчислила НДФЛ — 23 264 руб. (178 950 × 13%). Компания выдавала зарплату три раза в первом квартале, поэтому заполнила три строки 100.

Исчисленный НДФЛ. В строке 040 надо записать общую сумму налога — 465 280 руб. (23 264 × 20 чел.).

Налоговая база × ставка. Общая база по налогу равна 3 579 000 руб. (178 950 × 20 чел.). НДФЛ с этой суммы — 465 270 руб. (3 579 000 × 13%).

Допустимая разница. Возможное расхождение по письму ФНС — 60 руб. (20 чел. × 1 руб. × 3 строки 100). Расхождение компании — 10 руб. (465 280 – 465 270). Значит, в расчете все верно.

Ни в коем случае не подгоняйте показатели вручную, иначе по итогам года суммы налога в 6-НДФЛ не сойдутся с данными в справках 2-НДФЛ. Инспекторы не будут требовать пояснения, если расхождение в расчете компании в пределах возможной разницы. Ошибка возможна, только если расхождение получилось больше допустимого. Это может означать, что компания занизила налог или удержала лишнее. Тогда потребуется пояснить расхождения или уточнить 6-НДФЛ.

Исчисленный НДФЛ ≥ фиксированные авансы

Компания вправе уменьшить НДФЛ с зарплаты иностранцев на авансы, которые они заплатили за патент. Если налог с доходов меньше аванса, организация не будет удерживать НДФЛ у иностранца. При этом авансы не могут превышать исчисленный налог. Ведь, если работник заплатил больше, чем компания исчислила с его доходов, вернуть разницу он не вправе. Переплатой она не считается (п. 7 ст. 227.1 НК РФ).

Налог на авансы уменьшайте, только если у вас есть уведомление из инспекции. Если значение в строке 050 раздела 1 в 6-НДФЛ выше нуля, налоговики проверят, высылали ли они уведомление в адрес организации. Если в журнале инспекции такой записи не будет, контролеры потребуют уточнить расчет 6-НДФЛ.

Контрольные соотношения 6-НДФЛ. Образец проверки

Смотрите ниже наглядный образец по контрольным точкам, которые необходимо проверить в 6-НДФЛ.

Есть вопрос? Наши эксперты помогут за 24 часа! Получить ответ Новое